Profit №_12_2023, decembrie 2023

№_12_2023, decembrie 2023

Moldova: Trei decenii de prefaceri bancare

Într-un articol publicat recent în Revista Profit (nr. 10/2020) despre schimbările majore din vechiul centru bancar din Bucureşti s-a menţionat faptul că sistemul bancar al Republicii Moldova (Moldova în acest articol) merită o analiza distinctă. Într-adevăr, apariţia şi evoluţia ulterioară a sistemului bancar moldovenesc este unică şi diferită din mai multe puncte de vedere faţă de alte ţări, care au început tranziţia acum mai bine de 30 de ani. În acelaşi timp, procesul a fost oarecum similar cu cel din alte republici ale fostei Uniuni Sovietice (URSS), cu excepţia ţărilor baltice. Sperăm ca acest demers modest să servească drept punct de pornire pentru o enciclopedie a sectorului bancar moldovenesc pentru generaţiile viitoare, în special că două din marile bănci vor celebra în 2021 trei decenii de la înfiinţarea lor.

Începuturi bancare

Sistemul bancar moldovenesc a fost creat în mod substanţial diferit faţă de cel al Poloniei, Ungariei, României, Federaţiei Ruse, Republicii Cehe etc. Moldova a moştenit de la fosta Uniune Sovietică patru filiale/diviziuni regionale ale fostelor bănci specializate de stat ale URSS, printre care băncile pentru:

a) sectorul agroalimentar şi comerţul cooperatist;

b) industrie şi construcţiile capitale;

c) gospodăria comunală, comerţul de stat, deservire socială a populaţiei;

d) fosta casă de economii, care a fost transformată în bancă cu atribuţii suplimentare în creditarea spaţiului locativ particular.

În anii respectivi, conturile bugetului public, inclusiv finanţarea sectorului bugetar erau, după caz, deschise la toate aceste bănci.

Activitatea acestor diviziuni bancare de stat (cu excepţia Băncii de Economii) a fost preluată de trei noi bănci comerciale – societăţi pe acţiuni, în temeiul Hotărârii Guvernului Moldovei din 8 mai 1991.

După dizolvarea URSS în 1991, în decurs de câţiva ani au fost soluţionate definitiv chestiunile patrimoniului statului aflat în folosinţa lor. Noile bănci s-au transformat în scurt timp în bănci universale. Astfel, au apărut cele mai mari bănci comerciale ale Moldovei: Moldova-Agroindbank (MAIB), Moldindconbank (MICB), Banca Socială şi Banca de Economii (în anul 2016, ultimele două bănci şi Unibank au intrat în proces de lichidare). Ulterior, la 29 aprilie 1994, la fel printr-un proces de reorganizare a fost înfiinţată Eximbank. Iniţial aceste bănci au fost societăţi pe acţiuni de tip închis. În anul 1997, au fost introduse modificări legislative, potrivit cărora acestea s-au transformat în societăţi de tip deschis. În prezent, sistemul bancar moldovenesc nu include/cuprinde instituţiile bancare din teritoriul din stânga Nistrului, deşi unele bănci private au avut filiale în această regiune, care au fost însă închise la recomandarea partenerilor externi ai Moldovei.

De la început, cea mai mare bancă comercială a Moldovei a fost B.C. Moldova-Agroindbank S.A. Aceasta şi-a început activitatea în data de 8 mai 1991, prin reorganizarea diviziunii regionale din Moldova a Băncii Agroindustriale a URSS.

La sfârşitul anului 1991, MAIB a intrat în perioada de tranziţie cu un bilanţ de 28,9 mlrd. ruble sovietice şi a reuşit prin politici manageriale adecvate să-şi dezvolte activele, capitalul total, numărul total de clienţi, portofoliul de împrumuturi şi depozitele atrase (în prezent, activele totale ale MAIB constituie 28,28 mlrd. lei).

Cea de-a doua bancă – Moldindconbank, înfiinţată în data de 25 octombrie 1991 prin reorganizarea Băncii de Stat pentru Industrie şi Construcţii a fostei URSS, a avut însă o evoluţie mai tumultoasă, întrepătrunsă în anumite etape cu Investprivatbank, o altă bancă în lichidare în prezent. Atât MAIB, cât şi MICB au în prezent acţionari puternici, care în continuare le vor asigura o dezvoltare sănătoasă.

Cea de-a doua bancă – Moldindconbank, înfiinţată în data de 25 octombrie 1991 prin reorganizarea Băncii de Stat pentru Industrie şi Construcţii a fostei URSS, a avut însă o evoluţie mai tumultoasă, întrepătrunsă în anumite etape cu Investprivatbank, o altă bancă în lichidare în prezent. Atât MAIB, cât şi MICB au în prezent acţionari puternici, care în continuare le vor asigura o dezvoltare sănătoasă.

Cu toate avantajele conferite de la înfiinţarea lor (prin reorganizarea diviziunilor teritoriale sovietice), toate aceste bănci erau însă mici în comparaţie cu băncile celorlalte ţări în tranziţie. Banca Socială şi Banca de Economii au avut un final dezastruos după mulţi ani de conduceri defectuoase, în special în ultima decadă. Banca de Economii a trecut printr-un proces continuu de schimbări contradictorii în privinţa acţionariatului. În final, statul şi-a pierdut pachetul de control în capitalul băncii şi a devenit un acţionar minoritar. De menţionat, că băncile comerciale, care au preluat activităţile diviziunilor teritoriale ale băncilor sovietice, şi-au asumat (în afara activităţii pur comerciale) implicit şi povară cheltuielilor costisitoare provenite din servicii acordate gratuit (prin inerţie până în 1998) pentru conturile finanţelor publice şi ale unui mare număr de instituţii bugetare.

În acelaşi timp, Moldova a oferit însă un cadru foarte propice pentru dezvoltarea băncilor particulare, care s-au înfiinţat prin colectarea unor sume băneşti de la populaţie şi companii sau prin preluarea unora dintre clienţii altor bănci comerciale. Acesta a fost cazul Băncii Comerciale Victoriabank (VB), prima bancă privată din Moldova înfiinţată în data de 22 decembrie 1989.

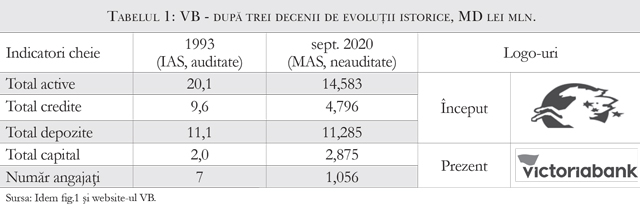

Fotografiile din Fig. 2 reprezintă primele acţiuni şi începutul acestei bănci, care în final, după multe dificultăţi, a reuşit să se menţină operaţională cu sprijinul Băncii Europene pentru Reconstrucţie şi Dezvoltare (BERD) şi al altor instituţii financiare internaţionale (IFI-uri). Fondatorul şi acţionarul principal al VB a reuşit să înregistreze noua bancă la fosta Bancă de Stat a URSS pe 22 februarie 1990 (licenţa nr. 246), într-o perioadă în care Uniunea Sovietică începea să se dezintegreze. Două luni mai târziu, în data de 12 aprilie 1990, a fost efectuată prima tranzacţie. La 1 septembrie 1991, VB a fost reorganizată în societate pe acţiuni şi înregistrată (licenţa nr. 7) la Banca Naţională a Moldovei (BNM). Imediat a început să fie dezvoltată o reţea de unităţi, iar pentru prima prezenţă în teritoriu a VB a fost selectat municipiul Bălţi pe 1 februarie 1991. Această bancă a fost primul şi cel mai ilustrativ exemplu al dificultăţilor imense cu care s-au confruntat multe bănci comerciale de la începuturile lor şi până în zilele noastre. Evoluţia spectaculoasă a acestei bănci este prezentată în Tabelul 1.

Standarde internaţionale şi relaţiile cu IFI-uri

Standardele de contabilitate aplicate de băncile comerciale la începuturile tranziţiei erau cele moştenite de la fosta Uniune Sovietică. Lucrările de secretariat şi corespondenţă, inclusiv de plăţi inter-bancare şi termenii bancari de bază erau în totalitate în limba rusă. Introducerea termenilor bancari în limba română a fost un proces dificil şi lung în care instituţiile financiare internaţionale (BERD, IFC, FMI şi altele) au jucat un rol major. Toate băncile comerciale din Moldova au început implementarea treptată a principiilor moderne de contabilitate şi audit internaţional. Multe dintre ele au reuşit în scurt timp să se integreze în sistemul bancar internaţional, dar, în acelaşi timp, expertiza lor în acest domeniu a fost limitată pentru o bună parte a celor trei decenii de tranziţie. Tabloul general al ultimului deceniu de schimbări bancare majore este prezentat în Tabelul 2.

Din aceste date, se observă rolul predominant jucat de primele patru bănci majore MAIB, MICB, VB şi Mobiasbanca, dar mai ales dezvoltarea puternică a MAIB în ultimii 10 ani. De asemenea, până la schimbările fundamentale în structura acţionariatelor de la aceste patru bănci mari, BCR Chişinău a fost decenii la rând o bancă medie cu un management profesionist şi cu o participare la capital deţinută de un acţionar de prestigiu (BCR România/Erste). Atât cât se poate anticipa viitorul în condiţiile actualei crize pandemice, aceste bănci vor domina piaţa moldovenească în continuare, dacă interferenţele politice vor înceta.

Marea fraudă (2012-2015), laundromatul şi bănci falimentate sau în lichidare

Marea fraudă bancară din Moldova este unică în rândul ţărilor în tranziţie. Aceasta va rămâne în istoria băncilor moldoveneşti pentru multe decenii de acum încolo ca un episod trist şi plin de învăţăminte. Din 2012 şi până în prima jumătate a anului 2015, sectorul bancar moldovenesc a suferit pierderi grele, monetare şi de credibilitate, în urma unor acte frauduloase întreprinse de un grup de persoane, între care politicieni la nivel înalt, acţionari rău intenţionaţi, precum şi lucrători bancari. Aceşti escroci au beneficiat de aprobarea tacită/sau de inacţiunea mai multor autorităţi moldoveneşti. În esenţă, trei bănci (Banca de Economii, Banca Socială şi Unibank) au acordat împrumuturi unor companii, care se aflau în relaţii speciale cu un acţionar-cheie. Pentru aceste credite neperformante, BNM, deşi nu avea reglementari în acest sens, a fost nevoită să acorde celor trei bănci implicate împrumuturi de urgenţă în valoare de 14 mlrd. de lei ($1 mlrd., la cursul de schimb istoric). Aceste cifre au fost ulterior confirmate de câteva rapoarte Kroll, auditor angajat de autorităţile moldoveneşti, ca o parte a condiţionalităţii înaintate de IFI-uri şi alţi parteneri externi ai Moldovei. Împrumuturile frauduloase nu au fost restituite nici până în prezent, iar, în final, bugetul de stat al Moldovei le-a preluat la datoria publică. Aceasta a fost o lovitură puternică pentru sistemul bancar moldovenesc, precum şi pentru imaginea acestuia, în special pe plan extern. Finanţările externe au fost oprite mai bine de doi ani. Cele trei bănci au intrat în proces de lichidare în data de 16 octombrie 2015 şi au în prezent lichidatori numiţi de BNM. Paguba nu a fost recuperată şi nu exista nici o condamnare legală finală în aceasta privinţă, deşi, între timp, unii politicieni sau acţionari au fost la puşcărie, sumele însuşite fraudulos nu au fost restituite.

Cu excepţia acestor trei bănci, implicate în furtul secolului, multe alte bănci (11) au falimentat de-a lungul ultimelor trei decenii sau sunt în lichidare. Printre acestea pot fi enumerate: Întreprinzbanca, Business Bank, Bancosind, Investprivatbank, Banca Guineea, Basarabia Bank, Banca Turco-Română, Oguzbank şi Universalbank. Acestea au avut fiecare în parte destine diferite, dar în esenţă nu au respectat norme elementare de prudenţă bancară.

Imaginea sectorului bancar al Moldovei a suferit puternic de încă o lovitură dură, în special este vorba despre vestitul Laundromat rusesc. Acesta a fost posibil în contextul unor deficienţe clare ale supravegherii bancare în Moldova. Unele bănci au efectuat tranzacţii de spălare a unor sume colosale de bani din Federaţia Rusă (sunt vehiculate diferite sume, între $25 mlrd. – $47 mlrd.). Până în prezent, nimeni dintre cei implicaţi şi/sau dintre „beneficiari” din Moldova n-au purtat nici o răspundere pentru acţiunile sau inacţiunile lor.

În acelaşi timp, trebuie menţionat şi faptul că BNM nu a fost la înălţimea cerinţelor statutare şi/sau internaţionale în materie de supraveghere bancară specifice unei bănci centrale, dacă ne referim doar la marea fraudă bancară, la Landromatul rusesc, la falimentarea celorlalte bănci. Banca centrală şi politici monetare

Banca centrală şi politici monetare

În data 27 august 1991, Moldova şi-a declarat independenţa, iar BNM a fost înfiinţată încă de pe 4 iunie 1991. La început, a avut o politica monetară deosebit de restrictivă. Rata de refinanţare pentru băncile comerciale ajunsese în martie 1994 la 377%, nivel neobişnuit pe pieţele interne de credit. Rezervele minime obligatorii ale băncilor comerciale au fost, de asemenea, foarte ridicate (în anul 1994 – circa 28%). Ulterior, rata de refinanţare a fost redusă treptat până la nivelul de 19% în aprilie 1996, iar cerinţa pentru rezervele minime obligatoriii a fost, de asemenea, relaxată de la nivelul de 12% la finele anului 1995 până la nivelul de 8% la sfârşitul anului 1996. În prezent, rata de refinanţare de bază stabilită de BNM este de 2,65% (redusă de la 2,75% pe 6 noiembrie 2020).

La începuturile tranziţiei, Moldova a fost una dintre ţările care a implementat în mod exemplar programele convenite cu FMI în ceea ce priveşte plafonarea creditului intern. Însă, în ultimii ani, implementarea programelor financiare convenite cu FMI a fost adesea anevoioasă, ceea ce a avut un impact direct asupra băncilor comerciale. Pe baza rezultatelor bune obţinute în implementarea reformelor, Moldova a reuşit să obţină cotări bune de la principalele agenţii internaţionale de rating în anii '90 (în data de 14 ianuarie 1997, Agenţia Moody’s a stabilit un rating de credit de Ba2 - Stable). Acest avantaj a fost însă pierdut din cauza gravelor evoluţii politice şi financiar-bancare, în special din ultimii cinci ani. De exemplu, ultima cotare de la Moody's Investors Service a fost de B3 - Stable, la 13 ianuarie 2017, doar după încheierea unui nou acord cu FMI.

În ceea ce priveşte moneda naţională, Moldova este un caz aparte. Această ţară a folosit încă rubla sovietică, ulterior rubla rusească şi propriile cupoane până la 29 noiembrie 1993, când a decis, cu sprijinul FMI, introducerea monedei naţionale (leul moldovenesc - vezi Fig. 3).

Potenţialul economic al acestei ţări a fost şi este încă destul de ridicat, comparativ cu dimensiunile geografice şi resursele umane disponibile, dar acesta este folosit încă într-o proporţie redusă. La data introducerii monedei naţionale, Moldova înregistra un declin economic evident (-31% PIB în 1994 şi -3,2% în 1995). Inflaţia atingea niveluri deosebit de ridicate (1 283% în 1993 şi 587% în 1994), iar bugetul statului înregistra anual deficite mari (circa 5-8% din PIB). În aceste condiţii, leul moldovenesc (MDL) a reuşit să se menţină relativ stabil la începutul tranziţiei. În noiembrie 1993, cursul faţă de dolarul SUA a fost stabilit la 3,85 MDL/USD. La sfârşitul anului 1996, leul moldovenesc înregistrase doar o uşoară depreciere până la nivelul de 4,65 MDL/USD. Acesta s-a depreciat însă drastic până la nivelul de 20,87 MDL /EUR şi 20,04 MDL/USD la finele anului 2016, în principal, ca urmare a fraudei bancare. În prezent această monedă este cotată la 20,20 MDL/EUR şi 17,12 MDL/USD (11 noiembrie 2020).

Deşi nu a preluat nimic din datoria fostei Uniuni Sovietice (Moldova a optat pentru aşa numita „opţiune zero”, în care nu a preluat datorie externă, dar nici nu a avut pretenţii la activele externe ale fostei URSS), datoria externă a Moldovei a început să se acumuleze rapid, atingând nivelul de peste $1 mlrd. în 1997 sau circa 50% din valoarea întregului PIB moldovenesc de atunci. În 30 de ani, datoria externă brută a Moldovei a ajuns la peste $7,8 mlrd. la sfârşitul lunii iunie 2020, conform datelor publicate de BNM (circa 66,1% faţă de PIB-ul Moldovei, această raţie cheie depinzând anul acesta de cât de mult se va contracta PIB-ul; a se vedea estimarea FMI în WEO Octombrie 2020: -4,5%). Datoria externă a Moldovei cuprinde şi pe cea a Transnistriei pentru importul de energie din Rusia. Rezervele valutare ale Moldovei au avut o evoluţie rezonabilă ($3,5 mlrd. la sfârşit octombrie 2020), dacă se ţine cont de capacitatea de export a acestei ţări şi de nivelul remitenţelor primite din străinătate. Acestea ar trebui şi mai mult stimulate şi orientate mai activ către investiţii odată cu terminarea crizei pandemice.

Toate aceste evoluţii monetare au avut cel mai adesea un impact negativ asupra băncilor comerciale. Marea fraudă bancară este unică în rândul ţărilor în tranziţie. La toate acestea se adaugă şi lovitura crizei pandemice din 2020. Băncile comerciale acţionează în prezent în condiţii de incertitudine fără precedent, dar cele mai multe dintre ele sunt bine capitalizate pentru a rezista. De asemenea, în acest sens un rol decisiv joacă eforturile comune interne susţinute, precum şi suportul partenerilor externi ai Moldovei şi al organismelor financiare internaţionale. Noul acord cu FMI va fi esenţial în coagularea acestui suport.■

Adauga-ţi comentariu