Profit №_12_2023, decembrie 2023

№_12_2023, decembrie 2023

Criptomonedele şi dobânzile: corelaţie inversă

Literatura de specialitate, şi chiar şi cea care se adresează publicului larg, a acordat spaţii largi unui fenomen care în final a fost denumit cu un termen pretenţios şi anume: „industria criptomonedelor”. În realitate, este vorba despre un uriaş „cazinou” în care sume imense de bani au fost investite, dar mulţi dintre „investitori” acestui joc au pierdut pur şi simplu banii pe care i-au plasat în criptomonede, fie prin scăderea cotaţiilor, fie prin fraude.

În ceea ce ne priveşte, am arătat în repetate rânduri că este nevoie de reglementări clare din partea băncilor centrale* sau ale altor organisme de reglementare şi din partea organismelor financiare internaţionale (cum ar fi Fondul Monetar Internaţional (FMI), de exemplu, prin intermediul programelor cu ţările membre). Mai mult ca niciodată, în actuala criză globală este nevoie de mai multă educaţie financiară** al cărui obiectiv ar trebui să fie transmiterea unui mesaj clar şi anume acela că aceste „inovaţii” sunt de fapt active fără valoare intrinsecă şi că investitorii trebuie să fie pregătiţi să accepte pierderea totală a banilor investiţi (ceea ce s-a şi întâmplat în multe cazuri).

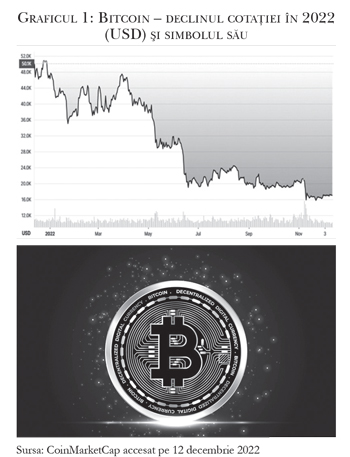

Lumea a trăit într-un context de reglementare bancară neortodoxă care a prevalat până anul trecut pe principalele pieţe internaţionale de capital. În unele cazuri, dobânzile negative au fost practicate perioade bune de timp de unele bănci centrale şi de Banca Centrală Europeană (BCE). Ca atare, băncile comerciale au decis să nu mai acorde dobânzi pentru disponibilităţile aflate în majoritatea conturilor curente sau să le acorde doar la niveluri modice sau chiar derizorii (0,01%). Dobânzile acordate pentru depozitele la termen au fost de asemenea nejustificat de mici din punct de vedere economic. Acest lucru a determinat pe cei care economisesc să se orienteze către alte instrumente/oportunităţi de investiţie. Aşa au înflorit criptomonedele, care au început să fie folosite nu numai de investitori profesionişti, dar chiar şi de publicul larg, ce a început să fie influenţat, în special în perioadele de criză, de aşa-zişi „influencers” sau „formatori de opinie” (personalităţi marcante ale businessului, poeţi, unii jurnalişti etc). În prezent (la 6 ianuarie 2023), după datele publicate de CoinMarketCap, există peste 22.200 criptomonede, a căror capitalizare de piaţă a scăzut dramatic de la peste $2 trilioane în 2021 la circa $814,0 miliarde. Evoluţia cotaţiilor pentru Bitcoin (criptomoneda care are o pondere de 39,7% din totalul capitalizării) în ultimul an este prezentată în Graficul 1.

Lumea a trăit într-un context de reglementare bancară neortodoxă care a prevalat până anul trecut pe principalele pieţe internaţionale de capital. În unele cazuri, dobânzile negative au fost practicate perioade bune de timp de unele bănci centrale şi de Banca Centrală Europeană (BCE). Ca atare, băncile comerciale au decis să nu mai acorde dobânzi pentru disponibilităţile aflate în majoritatea conturilor curente sau să le acorde doar la niveluri modice sau chiar derizorii (0,01%). Dobânzile acordate pentru depozitele la termen au fost de asemenea nejustificat de mici din punct de vedere economic. Acest lucru a determinat pe cei care economisesc să se orienteze către alte instrumente/oportunităţi de investiţie. Aşa au înflorit criptomonedele, care au început să fie folosite nu numai de investitori profesionişti, dar chiar şi de publicul larg, ce a început să fie influenţat, în special în perioadele de criză, de aşa-zişi „influencers” sau „formatori de opinie” (personalităţi marcante ale businessului, poeţi, unii jurnalişti etc). În prezent (la 6 ianuarie 2023), după datele publicate de CoinMarketCap, există peste 22.200 criptomonede, a căror capitalizare de piaţă a scăzut dramatic de la peste $2 trilioane în 2021 la circa $814,0 miliarde. Evoluţia cotaţiilor pentru Bitcoin (criptomoneda care are o pondere de 39,7% din totalul capitalizării) în ultimul an este prezentată în Graficul 1.

Pe scurt, ar trebui doar să reamintim că Bitcoin a fost prezentat teoretic în 2008 de o persoană, Satoshi Nakamoto, sau de un grup de persoane cu acest pseudonim (nu a fost niciodată clarificat nici până în prezent) pentru a obţine libertate monetară faţă de reglementările băncilor centrale, considerate prea restrictive şi invazive. Bitcoin-ul, lansat în ianuarie 2009, este de fapt lanţ întreg de coduri obţinut cu ajutorul calculatoarelor prin aşa-zisa activitate de „minerit”. Ca şi majoritatea celorlalte criptomonede, acesta este un activ deosebit de riscant prin fluctuaţiile cotaţiilor. Numai în ultimul an cotaţia acestei criptomonede a variat de la cea mai joasă ($15.599,05) la cea mai înaltă ($48.086,84), fără să mai vorbim de maximul istoric înregistrat pe 9 noiembrie 2021 de $67.549,74. Este evident că cei care au cumpărat la aceste cotaţii mari au pierdut până în prezent, doar prin jocul pieţei, circa trei sferturi din banii investiţi.

Corelaţie inversă

Corelaţie inversă

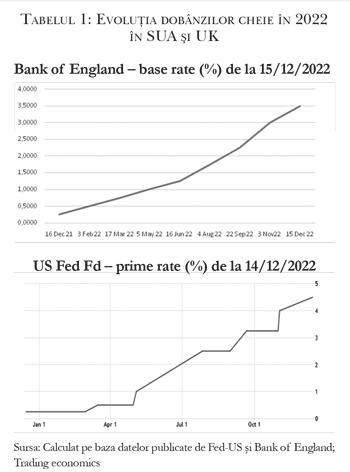

O privire mai atentă asupra cauzelor pentru care o asemenea „industrie” a luat fiinţă şi s-a dezvoltat merită să fie întreprinsă. Una dintre aceste cauze, poate chiar cea mai importantă din punct de vedere monetar, a fost nivelul foarte scăzut al dobânzilor bancare până de curând. Datele din Tabelul 1 indică fără tăgadă nivelurile extrem de joase ale dobânzilor practicate în SUA şi Marea Britanie până la finele anului 2021, pentru a oferi doar două exemple. Practic, în aceste ţări, precum şi în Japonia şi zona euro prin intermediul Băncii Centrale Europene, dobânzile au fost ţinute la asemenea niveluri joase pentru a ajuta la relansarea economică atât de necesară după marea criză din 2008. Această politică a fost eficientă până la un moment dat, dar utilizarea ei a fost prelungită nejustificat. Această politică a dobânzilor, alături de un alt instrument monetar inovat după criza din 2008 (Quantitative Easing sau QE) a avut consecinţe inflaţioniste majore. Doar un singur fapt despre QE ar trebui menţionat şi anume că efectele asupra preţurilor (vezi cazul proprietăţilor rezidenţiale) încă nu sunt clare şi că este posibilă o scădere dramatică a acestora. Combinaţia acestora cu urmările pandemiei de COVID din ultimii trei ani şi cu efectele nefaste ale crizei energetice (declanşată de agresiunea Rusiei contra Ucrainei din februarie 2022) a contribuit semnificativ la starea gravă în care se află majoritatea ţărilor lumii.

În mod normal pentru a demonstra o corelaţie statistică în cazul a doua serii de numere este nevoie de calculul unui coeficient de corelaţie, denumit în literatura de specialitate ca „r”. Corelaţia dintre nivelul dobânzilor şi cotaţia criptomonedelor este în mod evident una negativă (cu un „r” aproape de -1), adică pe măsură ce au crescut dobânzile, preţul acestor active a scăzut. Evoluţiile dobânzilor cheie din Tabelul 1 şi cotaţiile principalei criptomonede din Graficul 1 demonstrează corelaţia inversă a celor două serii statistice. Ca şi când nu ar fi fost evident! Quod Erat Demonstrandum! Căci în realitate era clar că pentru cei care au economist, plasamentele în criptomonede erau una dintre puţinele opţiuni, alături de aur, pentru menţinerea valorii. Se ştie însă că aurul şi-a pierdut rolul fundamental de păstrare a valorii după Acordul Smithsonian din 1971, când acesta a fost „izgonit din cetatea eternă”, expresie atribuită academicianului Costin Kiriţescu.

O altă cauză principală identificată de economistul emerit G. C. Furtună, fondatorul şi primul preşedinte MAIB, în prezent redenumită maib, (mai 1991 – aprilie 1996 şi apoi vicepreşedinte şi membru al Consiliului băncii), ar fi surplusul din multe ţări dezvoltate şi chiar la nivel global al masei monetare (măsurată de obicei prin indicatorul M3 – Broad Money din statistica FMI), care a făcut posibilă apariţia şi prosperarea criptomonedelor (peste 22.200 de criptomonede în circulaţie). Poate chiar să pară straniu la prima vedere că într-o situaţie în care masa monetară este abundentă/supra-dimensionată şi cu o circulaţie liberă să apară asemenea active fără nicio valoare intrinsecă şi ai căror emitenţi sunt efectiv necunoscuţi. O asemenea explicaţie poate fi, pe deoparte, legată de scăderea încrederii în dolarul SUA ca monedă de refugiu/rezervă. Pe de altă parte, folosirea criptomonedelor în scopul de a ascunde veniturile din traficul ilegal cu armament, droguri sau chiar cu fiinţe umane/prostituţie şi evaziuni fiscale pe măsură poate fi, de asemenea, o explicaţie. Iar cum se va reuşi, dacă se va reuşi, ca statele dezvoltate să restrângă şi să neutralizeze, fie şi treptat, acest surplus de masă monetară, este greu de imaginat, în special în lipsa voinţei politice necesare. Cu atât mai mult cu cât există forţe şi chiar state care au interese diferite în această chestiune care a luat o amploare fără precedent în ultimii ani.

„Moralitatea” unei aşa-zise industrii şi responsabilităţi

Bineînţeles că evoluţia cotaţiilor criptomonedelor nu a avut doar o singură cauză. Marile scandaluri financiare internaţionale, în care elementele de fraudă şi spălările de bani au fost predominante, au zguduit de asemenea din temelii industria criptomonedelor. Cel mai recent exemplu în acest sens este cel oferit de intrarea în faliment pe 11 noiembrie 2022 a platformei de tranzacţionare FTX (a doua cea mai mare din lume, cu sediul în Bahamas) în urma căruia circa un milion de creditori nu şi-au mai putut recupera banii. De asemenea, mai mulţi parteneri-companii ai acestei platforme au dat faliment. Arestarea pe 12 decembrie 2022 în Bahamas şi apoi extrădarea şi investigarea preşedintelui executiv şi fondator, Sam Bankman-Fried, (în prezent eliberat pe o cauţiune de $250 milioane, şi care a avut şi un împrumut personal de la companie de un miliard de dolari şi care, şi mai straniu, a fost un apropiat al principalele partide politice din SUA şi finanţator al unora dintre acestea) de către autorităţile americane nu va conduce, cel mai probabil, la recuperarea fondurilor investite de masa mare de investitori. Practic, un imperiu financiar de circa $32 miliarde a fost distrus în câteva zile.

Răspunderea pentru un asemenea dezastru trebuie împărţită între mai mulţi participanţi. În primul rând, vorbim de cei care au lansat şi condus operaţional asemenea platforme. În mod cu totul bizar, unii dintre aceştia vorbesc de pierderi uriaşe suportate de investitori ca de un lucru „normal”. „Se mai întâmplă!” sau „Suntem nevinovaţi!” – se lamentează unii dintre aceştia post-factum. Aşa ceva este de neacceptat şi dovedeşte o crasă lipsă de moralitate şi fugă de răspundere. Mai mult, Securities Exchange Commission din SUA, care trebuia să reglementeze această piaţă, nu va putea fi exonerată. De asemenea, băncile centrale din multe ţări port povara acestei răspunderi, chiar şi în acele cazuri în care publicul larg a fost prevenit că poate pierde fondurile investite în întregime. Unele celebrităţi care au promovat această platformă sunt, la fel, investigate de autorităţi şi bineînţeles că poartă o parte din răspunderea pentru aceste eşecuri monetare.

Acest ultim scandal financiar nu este primul şi cel mai probabil nu va fi nici ultimul. Să ne amintim de „regina” criptomonedelor din Bulgaria, care anii trecuţi a condus o escrocherie de proporţii şi în prezent este căutată de FBI pentru un caz de fraudă de $4 miliarde. Tot recent este şi cazul Squid Game (Jocul calamarului), cu o frauda de milioane de dolari după tehnica „rug pull” (atragerea de investitori, închiderea site-urilor şi mai apoi dispariţia celor implicaţi). Voci majore din lumea bancară internaţională au cerut cu mult timp în urmă ca acest domeniu al criptomonedelor să fie reglementat. Fostul guvernator al Băncii Angliei, Mark Carney, precum şi actualul guvernator, Andrew Bailey, preşedintele Băncii Reglementelor Internaţionale, Augustin Carstens, guvernatori de bănci centrale, între care şi guvernatorul Băncii Naţionale a României, Mugur Isărescu, guvernatorul Băncii Naţionale a Moldovei, Octavian Armaşu, şi mai târziu, şi FMI, pentru a enumera doar câteva exemple, au solicitat în repetate rânduri reglementari clare în această privinţă. Impactul monetar al sumelor acumulate în acest active şi mai apoi fluctuaţiile majore ale acestora sunt doar câteva dintre argumentele celor care solicită reglementari pertinente care să clarifice statutul acestor active, căile de evitare a spălării banilor şi/sau ale finanţării terorismului internaţional, precum şi regimul de taxare a câştigurilor din tranzacţiile cu criptomonede. În realitate, doar încercări timide au fost făcute până în prezent, fără a se proceda însă la o reglementare uniformă globală cum ar fi fost, şi încă mai este, necesar. Transparenţa în acest domeniu suferă în continuare.

Criptomonedele în Europa de Est

Criptomonedele erau iniţial un fenomen specific pieţelor dezvoltate când a fost creat acest „cazinou” gigant. Între timp însă, „minarea” de criptomonede s-a extins şi în Europa de Est la ţările în tranziţie către o economie de piaţă. Dintre acestea, Federaţia Rusă a jucat un rol de „pionierat” având în vedere reglementările laxe din această ţară în acest domeniu, disponibilităţile de energie electrică şi temperaturile scăzute care sunt favorabile unui proces de minare mai eficient. Bulgaria şi alte foste ţări socialiste sunt de asemenea alte cazuri. În Transnistria (regiune nerecunoscută internaţional, dar susţinută de Federaţia Rusă) s-a minat, de asemenea, pe scară largă. Energia electrica furnizată Transnistriei a fost menţinută la preţuri modeste (sau gratis în unele cazuri de cuplări fraudulente la reţelele de curent electric), ceea ce a favorizat minarea.

În prezent, există şi o criptomonedă de sorginte românească (fosta Elron, redenumită MultiversX, cu fluctuaţii majore ale cotaţiilor), plasată de obicei în primele 40-50 de criptomonede cu cea mai mare capitalizare de piaţă.

În final, considerăm că este nevoie ca atât ţările dezvoltate, cât şi cele emergente sau în tranziţie, împreună cu organismele financiare internaţionale, să reglementeze uniform şi global chestiunea criptomonedelor cât mai curând posibil. Orice întârziere nu poate să ducă decât la şocuri şi mai mari asupra pieţelor de capital şi, până la urmă, la necesitatea unor măsuri şi eforturi sociale şi mai dureroase pentru stăvilirea inflaţiei, acest flagelul al ultimilor ani.

Mihai RĂDOI este Director al unui Fond de Investiţii specializat în Europa de Est şi fost Director Executiv al Anglo-Romanian Bank, Londra şi al BFR Bank, Paris. Acestea reprezintă părerile personale ale autorilor.

Mihai RĂDOI este Director al unui Fond de Investiţii specializat în Europa de Est şi fost Director Executiv al Anglo-Romanian Bank, Londra şi al BFR Bank, Paris. Acestea reprezintă părerile personale ale autorilor.

Analizele şi părerile exprimate nu sunt cele ale BERD şi/sau FMI şi/sau într-adevăr ale oricăror altor instituţii citate. Analiza şi datele sunt bazate pe informaţii existente la începutul lui 2023.

Mini-interviu la 100 de articole

Alexandru M. Tănase, PhD, este fost Associate Director, Senior Banker la BERD şi fost IMF Advisor. În prezent, în calitate de autor independent încearcă să transmită generaţiilor viitoare cât mai mult din experienţa sa de bancher şi/sau de lucrător pe tărâmul finanţelor publice şi internaţionale de peste cinci decenii. „Criptomonedele şi dobânzile: corelaţie inversă” este cel de-al 100-lea articol scris şi publicat. Cu această ocazie, Revista Profit publică un mini-interviu cu D-l Tănase.

Alexandru M. Tănase, PhD, este fost Associate Director, Senior Banker la BERD şi fost IMF Advisor. În prezent, în calitate de autor independent încearcă să transmită generaţiilor viitoare cât mai mult din experienţa sa de bancher şi/sau de lucrător pe tărâmul finanţelor publice şi internaţionale de peste cinci decenii. „Criptomonedele şi dobânzile: corelaţie inversă” este cel de-al 100-lea articol scris şi publicat. Cu această ocazie, Revista Profit publică un mini-interviu cu D-l Tănase.

A consemnat Ilona Navruc

Profit: D-le A. M. Tănase aţi fost prezent în paginile revistei noastre destul de des. Deci, o activitate prolifică?

A.T.: Da, vă mulţumesc pentru onoarea de a fi fost găzduit de mulţi ani de o aşa revistă de prestigiu din Republica Moldova. Trebuie să menţionez însă că în afară de Revista Profit am publicat multe articole şi în alte publicaţii din România, Moldova, Japonia, SUA şi Marea Britanie, cum ar fi Ziarul Financiar, BNE Intellinews, Emerging Europe, Magazin Istoric, Revista Historia, Revista de Finanţe Publice şi Contabilitate, Revista Limba Română şi altele. Acest ultim articol este de fapt cel cu numărul 100. În afară de articole, împreună cu D-l Mihai Rădoi, am publicat în 2021 şi o carte: Finanţe şi Chestiuni Monetare Actuale (în limba română şi în engleză), care se găseşte în prezent la marile biblioteci naţionale şi universitare ale lumii, cum ar fi British Library, Londra.

Profit: Care sunt mesajele cheie pe care aţi dorit să le transmiteţi cititorilor Dvs.?

A.T.: Prin eforturile mele, sau împreună cu alţi colaboratori, am dorit să aduc un modest punct de vedere asupra unor echilibre/dezechilibre macroeconomice cum ar fi inflaţia, PIB-ul, aurul, rolul banilor şi al băncilor în perioada de tranziţie către economia de piaţă ale fostelor ţări socialiste, pericolele prezente legate de criptomonede pentru toate ţările lumii, nivelul datoriilor externe, chestiunea dobânzilor şi încă multe asemenea teme majore. Am căutat în permanenţă să îmbin lecţiile trecutului cu eforturile actuale pentru găsirea de soluţii la problemele contemporane, care sunt din ce în ce mai numeroase şi mai greu de soluţionat, mai ales în perioade de crize pandemice, energetice şi/sau geopolitice.

Profit: Cine sunt cititorii Dvs.?

A.T.: De-a lungul anilor am primit comentarii, aprecieri şi puncte de vedere diferite de la cele mai diferite categorii de cititori, dar cea mai mare realizare a scrierilor mele ar fi reacţia studenţilor în domeniul economiei, finanţelor şi băncilor. Dacă unele dintre articolele mele au ajutat cât de cât în pregătirea viitoarelor generaţii, acest lucru m-ar bucura „peste măsură”, ca să folosesc una dintre expresiile marelui nostru poet naţional, Mihai Eminescu.

Profit: Consideraţi că aţi reuşit şi/sau veţi continua?

A.T.: Țelul meu a fost, este şi va fi în continuare să transmit cât mai mult generaţiilor viitoare din modesta mea experienţa de peste cinci decenii, căpătată la instituţii de prestigiu cum au fost Ministerul Finanţelor – Bucureşti, Fondul Monetar International – Washington DC şi Banca Europeană pentru Reconstrucţie şi Dezvoltare – Londra. Daca am reuşit sau nu, timpul ne va spune.■

_____________________________________________________________________________________________

* Vezi în acest sens A. Tanase – Criptomonedele – viitorul banilor? Cryptocurrencies – future of money? în Revista Profit no. 4/April 2019, Chişinău (în română şi engleză).

** O versiune mai scurtă a acestui articol a fost publicată în Ziarul Financiar, România pe 5 decembrie 2022, în limba română. Vezi Opinie - A. M. Tănase şi M. Rădoi – Care este legătura dintre criptomonede şi ratele de dobândă…

Adauga-ţi comentariu