Profit №_12_2023, decembrie 2023

№_12_2023, decembrie 2023

Naşterea sectorului bancar în Republica Moldova. Primul deceniu

Anul acesta, la 8 mai, s-au împlinit 30 de ani de la înfiinţarea celei mai mari bănci comerciale a Republicii Moldova (Moldova în acest articol). Actul legal care a stat la baza înfiinţări acestei bănci comerciale a fost Hotărârea Guvernului Republicii Moldova din 8 mai 1991, prin care activitatea filialelor/diviziunilor unei bănci comerciale a fostei Uniuni Sovietice a fost transferată unei bănci moldoveneşti nou înfiinţate. Anul 1991 poate fi considerat anul naşterii sistemului bancar moldovenesc, având în vedere că la 4 iunie 1991 s-a înfiinţat şi Banca Naţională a Moldovei (BNM). Evoluţiile complexe care au urmat în primul deceniu (1991 -2001) aveau însă să prevestească schimbări majore, unele chiar dramatice.

(Articol preluat de la Magazin Istoric)

Astfel a luat fiinţă Banca Comercială Moldova Agroindbank (MAIB), care a moştenit filiala/diviziunile fostei bănci sovietice specializată pentru operaţiunile din sectorul alimentar şi comerţul cooperatist. La puţină vreme a urmat Banca Comercială Moldindconbank (MICB), care a preluat activităţile de finanţare a industriei şi construcţiilor capitale. MICB a fost înfiinţată în data de 25 octombrie 1991 prin reorganizarea Băncii de Stat pentru Industrie şi Construcţii a fostei URSS. Aceasta a avut o evoluţie mai tumultoasă, întrepătrunsă în anumite etape cu Investprivatbank, o bancă în lichidare în prezent. Banca Socială (BS), aflată din anul 2016 în lichidare, în urma unei fraude de răsunet, unică în istoria perioadei de tranziţie (estimată la un $1 mlrd. şi încă neelucidată), a preluat activităţile bancare din gospodăria comunală, comerţul de stat şi deservirea populaţiei. Un caz mai aparte a fost cel al Băncii de Economii (BEM), de asemenea, aflată din anul 2016 în lichidare, împreună cu BS şi Unibank. BEM a preluat activitatea fostei Case de Economii şi a fost transformată ulterior în bancă cu atribuţii suplimentare în creditarea spaţiului locativ particular. O altă bancă, Eximbank, a fost înfiinţată ceva mai târziu, la 29 aprilie 1994, tot printr-un proces de reorganizare.

Băncile comerciale menţionate mai sus, care au preluat activităţile diviziunilor teritoriale ale băncilor sovietice, şi-au asumat (în afara activităţii pur comerciale) implicit şi povara cheltuielilor provenite din servicii acordate gratuit (până în 1998) pentru conturile finanţelor publice şi ale unui număr mare de instituţii bugetare. Toate aceste bănci noi au fost înfiinţate ca societăţi pe acţiuni de tip închis, în temeiul Hotărârii de Guvern menţionată deja, dar în anul 1997 au fost introduse modificări legislative, potrivit cărora s-au transformat în societăţi de tip deschis. În paralel, în decurs de câţiva ani după 1991, acţiunile deţinute de stat au fost răscumpărate de băncile respective. Acţionariatul băncilor comerciale din primul deceniu al tranziţiei era extrem de divers, format din companii şi persoane fizice. În multe cazuri acestea numărau mii de acţionari, între care unii deţineau efectiv una sau doar câteva acţiuni. În practică, acest lucru a condus la o situaţie ciudată în care deciziile majore de guvernanţă corporatistă erau luate de acţionari care deţineau un număr mic de acţiuni şi care au început să se coaguleze în grupuri de interese. Unele dintre aceste grupuri, în forme evoluate, bineînţeles, mai există şi astăzi. Au fost însă şi cazuri în care unii acţionari nu manifestau transparenţă necesară cerută de standardele internaţionale.

Toate aceste bănci noi au fost înfiinţate ca societăţi pe acţiuni de tip închis, în temeiul Hotărârii de Guvern menţionată deja, dar în anul 1997 au fost introduse modificări legislative, potrivit cărora s-au transformat în societăţi de tip deschis. În paralel, în decurs de câţiva ani după 1991, acţiunile deţinute de stat au fost răscumpărate de băncile respective. Acţionariatul băncilor comerciale din primul deceniu al tranziţiei era extrem de divers, format din companii şi persoane fizice. În multe cazuri acestea numărau mii de acţionari, între care unii deţineau efectiv una sau doar câteva acţiuni. În practică, acest lucru a condus la o situaţie ciudată în care deciziile majore de guvernanţă corporatistă erau luate de acţionari care deţineau un număr mic de acţiuni şi care au început să se coaguleze în grupuri de interese. Unele dintre aceste grupuri, în forme evoluate, bineînţeles, mai există şi astăzi. Au fost însă şi cazuri în care unii acţionari nu manifestau transparenţă necesară cerută de standardele internaţionale.

Standardele de contabilitate au început să fie adaptate la practica ţărilor dezvoltate, iar primele audituri internaţionale s-au făcut pe datele anului 1993 de firma internaţională de audit – KPMG. Totodată, în prima parte a primului deceniu de tranziţie, noile bănci s-au transformat în scurt timp în bănci universale, iar între timp unele dintre aceste bănci au fost listate la Bursa de Valori a Moldovei, deşi lichiditatea bursei era atunci redusă.

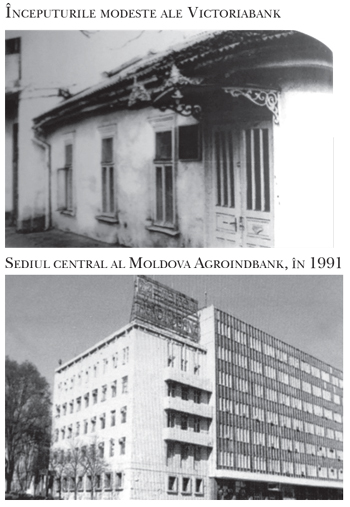

De la început, cea mai mare bancă comercială a Moldovei a fost MAIB. La sfârşitul anului 1991, această bancă a intrat în perioada de tranziţie cu un bilanţ de 28,9 mlrd. ruble sovietice şi a reuşit prin politici manageriale adecvate să-şi dezvolte activele, capitalul total, numărul total de clienţi, portofoliul de împrumuturi şi depozitele atrase (în prezent, activele totale ale MAIB au ajuns la 30,996 mil. lei (€1,45 mlrd.). Într-un fel oarecum surprinzător pentru contextul istoric prevalent în acei ani, Moldova a oferit un cadru propice pentru dezvoltarea băncilor particulare, chiar mai înainte de dizolvarea fostei Uniuni Sovietice. Cazul băncii comerciale Victoriabank (VB) este deosebit de ilustrativ. Aceasta s-a înfiinţat la 22 decembrie 1989 prin colectarea unor sume băneşti de la populaţie şi companii sau prin preluarea unora dintre clienţii altor bănci comerciale. Într-o perioadă tulbure de dezintegrare a Uniunii Sovietice, la 22 februarie 1990, fondatorul şi acţionarul principal al VB a reuşit să înregistreze noua bancă la fosta Bancă de Stat a URSS (licenţa nr. 246). Puţin mai târziu a fost efectuată prima tranzacţie, la 12 aprilie 1990, iar la 1 septembrie 1991, VB a fost reorganizată în societate pe acţiuni şi reînregistrată la BNM. După multe dificultăţi instituţionale, aceasta a reuşit să se menţină operaţională cu sprijinul Băncii Europene pentru Reconstrucţie şi Dezvoltare (BERD), care a oferit linii de credit şi a participat la capitalul băncii, precum şi al altor instituţii financiare internaţionale. Această bancă a fost primul şi cel mai ilustrativ exemplu al dificultăţilor imense cu care s-au confruntat toate băncile comerciale în primul deceniu al tranziţiei. În prezent, Victoriabank ocupă poziţia a treia în Moldova, cu un volum total de active de 15,787 mil. lei (€740 mil.), la finele lunii februarie 2021. Din 2018, VB este parte a Grupului Banca Transilvania, România. BERD este încă acţionar indirect prin intermediul unui vehicul de investiţii înregistrat în Olanda.

Într-un fel oarecum surprinzător pentru contextul istoric prevalent în acei ani, Moldova a oferit un cadru propice pentru dezvoltarea băncilor particulare, chiar mai înainte de dizolvarea fostei Uniuni Sovietice. Cazul băncii comerciale Victoriabank (VB) este deosebit de ilustrativ. Aceasta s-a înfiinţat la 22 decembrie 1989 prin colectarea unor sume băneşti de la populaţie şi companii sau prin preluarea unora dintre clienţii altor bănci comerciale. Într-o perioadă tulbure de dezintegrare a Uniunii Sovietice, la 22 februarie 1990, fondatorul şi acţionarul principal al VB a reuşit să înregistreze noua bancă la fosta Bancă de Stat a URSS (licenţa nr. 246). Puţin mai târziu a fost efectuată prima tranzacţie, la 12 aprilie 1990, iar la 1 septembrie 1991, VB a fost reorganizată în societate pe acţiuni şi reînregistrată la BNM. După multe dificultăţi instituţionale, aceasta a reuşit să se menţină operaţională cu sprijinul Băncii Europene pentru Reconstrucţie şi Dezvoltare (BERD), care a oferit linii de credit şi a participat la capitalul băncii, precum şi al altor instituţii financiare internaţionale. Această bancă a fost primul şi cel mai ilustrativ exemplu al dificultăţilor imense cu care s-au confruntat toate băncile comerciale în primul deceniu al tranziţiei. În prezent, Victoriabank ocupă poziţia a treia în Moldova, cu un volum total de active de 15,787 mil. lei (€740 mil.), la finele lunii februarie 2021. Din 2018, VB este parte a Grupului Banca Transilvania, România. BERD este încă acţionar indirect prin intermediul unui vehicul de investiţii înregistrat în Olanda.

După VB, înfiinţarea de noi bănci comerciale private a continuat, astfel că la finele anului 1995, sistemul bancar moldovenesc cuprindea 27 de bănci comerciale şi trei filiale ale unor bănci străine din România şi din Transnistria. Dintre cele 27 de bănci comerciale, 17 aveau licenţe pentru activităţi interne şi internaţionale. Analiştii sectorului bancar moldovenesc din acei ani au comentat repetat că Moldova era de fapt „supra-bancarizată”. În prezent, în Moldova au licenţă de funcţionare doar 11 bănci comerciale, dintre care cele mai multe sunt deţinute de acţionari străini de renume.

Toate aceste evoluţii bancare au fost posibile în contextul istoric din acea perioadă de început a tranziţiei. La 27 august 1991, Moldova şi-a declarat independenţa, dar BNM a fost înfiinţată încă din 4 iunie 1991, cu atribuţii specifice unei bănci centrale. În iunie 2021, BNM marchează primii 30 de ani de activitate, lucru remarcat în cadrul seminarului virtual organizat de BNM la 7 aprilie 2021. Seminarul s-a bucurat şi de participarea guvernatorului Băncii Naţionale a României (BNR), domnul academician Mugur Isărescu, care a subliniat independenţa băncii centrale ca fiind „esenţială”.

Revenind la contextul istoric, trebuie menţionat faptul că Moldova a început procedurile de aderare la Fondul Monetar Internaţional (FMI) şi la Grupul Băncii Mondiale din 1991, imediat după declararea independenţei. Acest proces, la care am luat parte, a fost deosebit de anevoios. Toţi indicatorii macroeconomici ai noului stat recent înfiinţat erau în conformitate cu vechea metodologie şi practică socialistă, în care fosta URSS a avut un cuvânt greu de spus.

Introducerea termenilor bancari în limba română (care ea însăşi răzbea cu greu într-o societate care timp de cinci decenii până în 1991 fusese educată în limba rusă) a fost un proces dificil şi lung, în care instituţiile financiare internaţionale (FMI şi altele) au jucat un rol major. Trecerea de la indicatorii macroeconomici socialişti la cei din economiile de piaţă a fost un adevărat salt calitativ spectaculos. În final, aderarea Moldovei la FMI, la pregătirea căreia am participat din partea Fondului, a fost semnată de prim-ministrul de la acea vreme, domnul Andrei Sangheli, la 12 august 1992. Tot atunci Moldova a aderat şi la Grupul Băncii Mondiale. BNM a avut în perioada de început o politică monetară deosebit de restrictivă. Recomandările FMI erau urmate cu stricteţe, ceea ce a permis într-o bună măsură ţinerea sub control a unor evoluţii economice care astăzi pot uşor fi calificate ca adevărate derapaje economice. Cu toate acestea, rata de refinanţare pentru băncile comerciale ajunsese în martie 1994 la 377%, nivel neobişnuit pe pieţele interne de credit. Rezervele minime obligatorii ale băncilor comerciale au fost, de asemenea, foarte ridicate (în anul 1994 – circa 28%). A urmat încetul cu încetul un proces de relaxare a acestei politici economice dure. De exemplu, rata de refinanţare a fost redusă treptat până la nivelul de 19%, în aprilie 1996. Rezervele minime obligatorii a fost, de asemenea, reduse la 8%, la finele lui 1996.

BNM a avut în perioada de început o politică monetară deosebit de restrictivă. Recomandările FMI erau urmate cu stricteţe, ceea ce a permis într-o bună măsură ţinerea sub control a unor evoluţii economice care astăzi pot uşor fi calificate ca adevărate derapaje economice. Cu toate acestea, rata de refinanţare pentru băncile comerciale ajunsese în martie 1994 la 377%, nivel neobişnuit pe pieţele interne de credit. Rezervele minime obligatorii ale băncilor comerciale au fost, de asemenea, foarte ridicate (în anul 1994 – circa 28%). A urmat încetul cu încetul un proces de relaxare a acestei politici economice dure. De exemplu, rata de refinanţare a fost redusă treptat până la nivelul de 19%, în aprilie 1996. Rezervele minime obligatorii a fost, de asemenea, reduse la 8%, la finele lui 1996.

Eforturile făcute de Moldova în procesul dificil al tranziţiei către o economie de piaţă au fost recunoscute de comunitatea internaţională. Moldova a reuşit să obţină cotări bune de la principalele agenţii internaţionale de rating în anii ’90. Acest avantaj a fost însă pierdut din cauza gravelor evoluţii politice şi financiar-bancare, în special din anii 2012 -2015.

În ceea ce priveşte moneda naţională, Republica Moldova este un caz aparte. După independenţă, această ţară a folosit încă rubla sovietică, ulterior rubla rusească şi propriile cupoane până la 29 noiembrie 1993, când a decis, cu sprijinul FMI, introducerea monedei naţionale (leul moldovenesc). Primul leu moldovenesc a fost semnat de primul şi cel mai longeviv guvernator al BNM, domnul Leonid Talmaci.

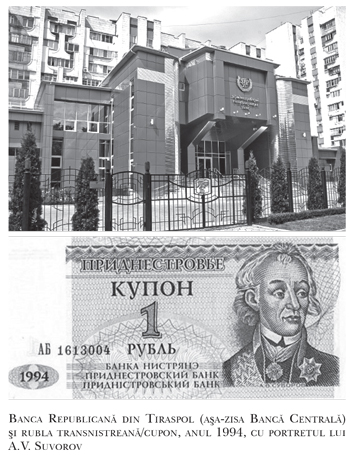

În primii ani de existenţă, leul moldovenesc a reuşit să se menţină stabil faţă de moneda de referinţă din Moldova acelor ani şi anume dolarul SUA, în jurul cursului iniţial de la data introducerii monedei de 3,85 lei/USD. Acest lucru a avut un impact pozitiv asupra băncilor comerciale, dar marea criză financiară de pe pieţele internaţionale de capital din august 1998 a dat o lovitură puternică stabilităţii bancare din Moldova, iar leul moldovenesc a început un proces de devalorizare destul de pronunţat (18,01 lei/USD în aprilie 2021). La această depreciere a contribuit şi acumularea unei datorii externe în primul deceniu după independenţă. Un aspect specific sistemului bancar moldovenesc este prezenţa celei de-a doua bănci centrale din aşa-zisa Republica Moldovenească Transnistreană. Transnistria, care avea o populaţie de circa 469 mii de persoane în 2018, nu a fost recunoscută ca stat distinct de comunitatea internaţională, cu excepţia Federaţiei Ruse. Între Moldova ca atare şi Transnistria a existat şi mai există încă graniţă, deşi fac parte din acelaşi stat recunoscut internaţional. În anii ’90 ai secolului trecut, trecerea din Moldova în Transnistria se făcea numai după formalităţi vamale foarte amănunţite, în special atunci când în delegaţiile din care am făcut parte existau şi cetăţeni străini din ţările dezvoltate. Suspiciunea organelor de control era deosebit de mare, iar timpii de aşteptare erau cel mai adesea foarte lungi, din motive care în Europa păreau hilare. În multe cazuri era nevoie de intervenţia Ministerului Afacerilor Externe de la Chişinău pentru ca delegaţiile să fie lăsate să-şi continue misiunea.

Un aspect specific sistemului bancar moldovenesc este prezenţa celei de-a doua bănci centrale din aşa-zisa Republica Moldovenească Transnistreană. Transnistria, care avea o populaţie de circa 469 mii de persoane în 2018, nu a fost recunoscută ca stat distinct de comunitatea internaţională, cu excepţia Federaţiei Ruse. Între Moldova ca atare şi Transnistria a existat şi mai există încă graniţă, deşi fac parte din acelaşi stat recunoscut internaţional. În anii ’90 ai secolului trecut, trecerea din Moldova în Transnistria se făcea numai după formalităţi vamale foarte amănunţite, în special atunci când în delegaţiile din care am făcut parte existau şi cetăţeni străini din ţările dezvoltate. Suspiciunea organelor de control era deosebit de mare, iar timpii de aşteptare erau cel mai adesea foarte lungi, din motive care în Europa păreau hilare. În multe cazuri era nevoie de intervenţia Ministerului Afacerilor Externe de la Chişinău pentru ca delegaţiile să fie lăsate să-şi continue misiunea.

În primul deceniu, unele bănci moldoveneşti (de exemplu, Victoriabank şi MICB) aveau sucursale în stânga Nistrului la Tiraspol sau Slobozia, un aspect care a implicat riscuri bancare substanţiale. Controlul activităţilor desfăşurate de aceste sucursale era dificil în practică. Dialogul cu aşa-zisa Banca Republicană Transnistreană, care a emis rubla transnistreană, a fost destul de dificil, întrucât multe dintre companiile care acţionau în această regiune desfăşurau activităţi nu dintre cele mai transparente şi ca atare nu exista interes pentru dialog sau colaborare.

În prezent, sistemul bancar moldovenesc nu mai include/cuprinde instituţiile bancare din teritoriul din stânga Nistrului, filiale în această regiune fiind închise la recomandarea partenerilor externi ai Moldovei.

Cu toate avantajele conferite de la înfiinţarea lor (prin reorganizarea diviziunilor teritoriale sovietice), toate băncile comerciale moldoveneşti erau mici în comparaţie cu băncile celorlalte ţări în tranziţie. Banca Socială şi BEM au avut un final dezastruos după mulţi ani de conduceri defectuoase, în special în ultima decadă. BEM a trecut printr-un proces continuu de schimbări contradictorii în privinţa acţionariatului. În final, statul şi-a pierdut pachetul de control în capitalul băncii şi a devenit un acţionar minoritar. Din 2016, banca este în proces de lichidare. Cu excepţia celor trei bănci implicate în furtul secolului (Banca de Economii, Banca Socială şi Unibank), multe alte bănci (11) au falimentat de-a lungul ultimelor trei decenii sau sunt în lichidare. Ele au avut fiecare în parte destine diferite, dar în esenţă nu au respectat norme elementare de prudenţă bancară. Cu unele dintre aceste bănci am lucrat efectiv până când acţionarii lor au început să ia măsuri care nu erau conforme cu practicile bancare sănătoase şi cu cerinţele de transparenţă.

O notă aparte se impune a fi făcută pentru băncile comerciale care erau sucursale ale unor bănci din România, cum a fost cazul Băncii Turco-Române şi al Bankcoop. Soarta acestora în România este cunoscută, dar imaginea lor în Moldova a avut de suferit puternic odată ce băncile-mamă au intrat în faliment acasă. În acelaşi timp, trebuie menţionat şi faptul că BNM nu a fost la înălţimea cerinţelor statutare şi/sau internaţionale în materie de supraveghere bancară specifice unei bănci centrale, dacă ne referim la fraudă bancară, la „Laundromatul rusesc” sau la falimentarea unor bănci comerciale.

În final, ne exprimăm speranţa că acest demers modest va servi ca punct de pornire pentru o enciclopedie pentru generaţiile viitoare cu toate evenimentele istorice majore din sectorul bancar moldovenesc, mai ales că primele două dintre marile bănci comerciale şi BNM celebrează anul acesta trei decenii de la înfiinţare. Lecţiile care se desprind din această scurtă incursiune în perioada de apariţie şi consolidare a sistemului bancar moldovenesc sunt multiple, începând cu necesitatea stringentă a unei supravegheri bancare permanente şi de calitate. Mai mult, modul în care au evoluat băncile comerciale la începuturile tranziţiei confirmă faptul că transparenţa bancară este o condiţie fundamentală pentru un sistem bancar sănătos, domeniu unde încrederea este cel mai de preţ activ. Fără implementarea unor principii bancare verificate în ţările dezvoltate, guvernanţa corporatistă a băncilor comerciale are de suferit în mod sigur, iar finalul (falimentul) este inevitabil mai devreme sau mai târziu. De asemenea, cooperarea cu organismele financiare internaţionale s-a dovedit nu o singură dată benefică pentru Moldova şi sistemul bancar al acesteia. Ca şi pentru celelalte ţări în tranziţie, de altfel.■

Articolul reprezintă părerile personale ale autorului. Analizele şi părerile exprimate nu sunt cele ale BNM şi/sau ale vreunei bănci comerciale şi/sau ale oricăror altor instituţii citate. Analiza şi datele sunt bazate pe informaţii existente la mijlocul lunii aprilie 2021.

* Acest articol a fost publicat pentru prima oară în Revista Magazin Istoric, România nr. 6/iunie 2021 sub semnătura aceluiaşi autor.

Adauga-ţi comentariu