Profit №_12_2023, decembrie 2023

№_12_2023, decembrie 2023

Paritatea puterilor de cumpărare în tranziţie

Chestiunea cursurilor de schimb a fost, este şi va continua să fie un subiect complex şi de mare actualitate datorită implicaţiilor majore pe care acestea le au în viaţa economică, bancară, antreprenorială şi/sau personală a oamenilor obişnuiţi. Stabilirea raporturilor valorice dintre diferite monede este în zilele noaste apanajul băncilor centrale şi comerciale şi al burselor de valori. Modul în care evoluează diferite monede în raport cu altele pare de cele mai multe ori haotic şi în mod sigur aproape imposibil de prevăzut. Acest simplu fapt conferă cursului de schimb o adevărată aură mistică.

Baze teoretice solide - Probleme practice persistente

Economişti de renume mondial, organisme financiare internaţionale, burse de valori, analişti de cele mai diverse orientări şi practici etc. au încercat de-a lungul secolelor să surprindă esenţa mecanismelor de formare şi mai ales modul în care evoluează aceste cursuri. Nu toţi au înregistrat succes, având în vedere complexitatea acestei sarcini aproape „imposibile”.

În primul rând, cursul de schimb de echilibru ridică problema nivelului corespunzător care trebuie atins şi/sau menţinut în viaţă de zi cu zi şi mai ales în cazul acelor state care îşi pregătesc monedele pentru a deveni pe deplin convertibile (atât la contul curent, cât şi la contul de capital). În mod aparent, cel mai uşor răspuns pentru această problemă a fost dat cu mult timp în urmă când un concept devenise la modă în perioada interbelică şi anume Paritatea Puterilor de Cumpărare (PPC) sau Purchasing Power Parity (PPP) (vezi G. Cassel, La monnaie et le change après 1914, Girard, Paris, 1923). Problema părea rezolvată, dar ulterior s-a dovedit că aceasta era doar o aparenţă.

În practică, utilizarea PPC pentru ţările în tranziţie de la economii centralizat planificate către cele de piaţă a fost şi continuă să fie aproape imposibilă. Simplul fapt că cele mai multe din aceste ţări au avut preţurile interne distorsionate pe perioade lungi de timp (decenii în cele mai multe cazuri) a fost primul şi cel mai insurmontabil obstacol în identificarea nivelului corect al cursului de schimb. Apoi, în al doilea rând, fostele ţări CAER (Consiliul de Ajutor Economic Reciproc - desfiinţat după 1991) au avut şi preţurile externe pentru comerţul intra-CAER la fel de distorsionate ca şi cele interne. Acest lucru a fost cu atât mai important cu cât ponderea comerţului intra-CAER exprimat în fosta “rublă transferabilă” (moneda de cont artificial supraevaluată a CAER, abandonată odată cu desfiinţarea CAER) a fost mai mare. Ediţia 1991 a publicaţiei FMI World Economic Outlook menţiona că în 1990 între 25 şi 40% din exporturilor din fosta Cehoslovacie, Ungaria, Polonia, România şi fosta Uniune Sovietică erau destinate unor parteneri din fostele ţări CAER. Cazul Bulgariei care avea această pondere de circa 70% merită probabil o menţiune specială.

În aceste condiţii, mulţi economişti şi decidenţi economici din ţările în tranziţie (şi din ţările dezvoltate) şi-au dat seama repede că aflarea răspunsului corect în legătură cu nivelul cursului era o chestiune de durată. Între timp, au fost adoptate politici care vizau cursuri de schimb flexibile, dar imediat au apărut fluctuaţii largi de cursuri. Când şi cum se va stabiliza acest proces a rămas o întrebare deschisă pentru o perioadă lungă. Sunt însă dubii, în prezent, că în cazul ţărilor în tranziţie, modificările cursurilor de schimb au impactul pe care îl prezintă şi justifică teoria economică, respectiv, că o depreciere a unei monede stimulează în anumite condiţii exporturile şi restricţionează importurile. Ceea ce trebuia rezolvat cu prioritate în cazul acestor ţări a fost eliminarea marilor „ne-alinieri” ale cursurilor şi ale preţurilor interne. Planurile Poloniei pentru o devalorizare anticipată, controlată şi pe cât posibil uniformă a zlotului (anunţate pe 15 octombrie 1991) vorbeau în perioada de început a tranziţiei de la sine despre ceea ce era necesar de întreprins în vederea alinierii cursurilor nominale cu cele de echilibru. Între timp, Polonia a fost singura ţară care a reuşit să încheie în septembrie 2018 procesul de tranziţie la o economie de piaţă, fiind re-clasificată în statisticile internaţionale şi inclusă în grupul ţărilor OECD. Însă în celelalte multe alte ţări în tranziţie procesul continuă.

Cazul fostei ruble sovietice a fost, de asemenea, foarte ilustrativ din acest punct de vedere. Privind retrospectiv, se cunoaşte că primii paşi de devalorizare a unei ruble supra-evaluate au fost făcuţi la începutul anilor 1990. Pieţele financiare şi analiştii au fost şocaţi când fosta Uniune Sovietică a acceptat că rubla va trebui să fie devalorizată la nivelul de 6 - 10 ruble/dolar, mai ales că acest lucru se întâmpla după decenii de cursuri de schimb rigide şi supra-evaluate. Au urmat apoi perioade deosebit de convulsionate din istoria rublei, iar aceasta a fost cotată la 5569 ruble/dolar la finele anului 1996. Ca şi alte ţări (România, Ucraina etc.), Rusia şi-a re-denominat rubla în 2008 prin tăierea a trei zerouri şi schimbarea codului.

În prezent, rubla Federaţiei Ruse este cotată de Banca Centrală la 67,1920 ruble/dolar (15 ianuarie 2019), comparativ cu 33,2386 ruble/dolar cu cinci ani în urmă. Chiar şi în această situaţie, problema nivelului cursului de echilibru rămâne deschisă. Cel mai probabil, aceasta se va rezolva numai atunci când climatul politic şi social, pe de o parte, şi dezvoltarea economică, pe de altă parte, vor intra pe un făgaş normal. Pe un plan mai general, această situaţie este valabilă şi pentru marea majoritate a ţărilor în tranziţie. O analiza de la caz la caz se impune într-o lume economică, politică şi socială extrem de diversă.

Teoria şi practica prognozării evoluţiei cursului leului - Cazul României

Deşi cursul de schimb în perioada de tranziţie a României la o economie de piaţă este unul dintre subiectele cele mai dezbătute în mass-media românească, problema a fost insuficient tratată din punct de vedere teoretic. Literatura economică românească nu dispune, în prezent, de o fundamentare teoretică exhaustivă a conceptului de PPC. Teoreticienii şi practicienii români nu au putut răspunde cu deosebită acurateţe la întrebarea: care ar fi trebuit să fie nivelul cursului de schimb al leului determinat în mod ştiinţific? Aceasta a fost cauza unor situaţii deosebit de periculoase din România în anii ’90 în care opiniile speculative primau. Era evident că cei care făceau acele afirmaţii nu dispuneau de calcule fundamentate ştiinţific. Banca Naţională a României (BNR) trebuia să dezmintă public asemenea afirmaţii. Din păcate, nici BNR nu a putut/nu oferea o fundamentare ştiinţifică a cursului şi/sau a evoluţiei acestuia pe termen scurt sau mediu. Consecinţele negative ale acestor adevărate jocuri de-a “prognoza-dezminţirea” erau evidente. Cursul de schimb al leului nu mai asculta de nicio legitate economică şi începea “goana după dolari”, singura moneda de refugiu în care exista încredere deplină. “Dolarizarea” (şi mai apoi tendinţa de a economisi/împrumuta în Euro) economiilor multor ţări (România, Bulgaria, Serbia, Macedonia (redenumită în curând Macedonia de Nord), Republica Moldova, Ungaria etc.) a fost trăsătura de bază reflectată în structura deţinerilor băneşti ale populaţiei, precum şi în preferinţele de împrumut ale companiilor şi/sau ale populaţie de la băncile comerciale.

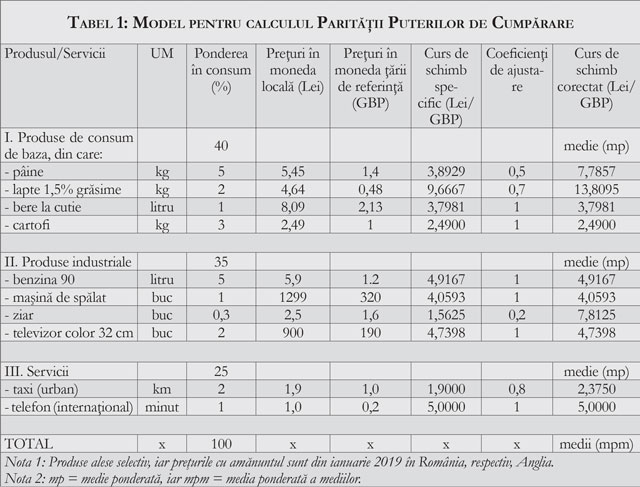

În aceste condiţii, întrebările de genul: cât ar trebui să fie cursul real sau cum va evolua cursul anul viitor sau în perspectiva următorilor 2-3 ani, au rămas fără răspuns. Fără pretenţia de a da un răspuns definitiv la prima întrebare, şi anume cât ar trebui să fie cursul real, am sugerat încă din 1997 un model care ar fi trebuit studiat de practicienii băncii centrale. Modelul respectiv implica studii amănunţite, dar în final ar fi putut să ofere baza de fundamentare a unui anumit nivel al cursului. În esenţă, modelul se baza pe aplicarea practică a teoriei PPC în care preţurile cu amănuntul pentru un coş selectiv de produse dintr-o anumită ţară sunt comparate cu preţurile produselor similare dintr-o ţară dezvoltată, folosind modelul prezentat în Tabelul 1. Acesta prezintă, exemplificativ, câteva dintre preţurile unor produse din România, comparativ cu cele ale produselor similare din Anglia. Problema a fost că nu toate produsele din cele două ţări comparate sunt identice. De fapt, aceasta a fost şi continuă să rămână una dintre obiecţiile fundamentale care sunt aduse acestei teorii şi anume că fundamentele teoretice corecte sunt greu de calculat sau justificat în practică. Răspunsul la această obiecţie justificată îl poate oferi, în cadrul modelului propus, coloana coeficienţilor de corecţie, dar introducerea acestora implică un risc ridicat de manipulare. Alte observaţii în legătură cu modelul propus erau şi mai sunt încă legate de cererea şi oferta de valută (inclusiv de nivelul rezervelor internaţionale şi de aur), nivelul dobânzilor, obiceiurile de consum, tradiţii, structurile economice, nivelul şi dinamica remitenţelor etc., aspecte care nu sunt cuantificate de model decât indirect. Acestea sunt, într-adevăr, chestiuni care trebuie bine cuantificate în implementarea modelului. În esenţă, modelul propus este însă o metodă pur şi simplu, dar pentru ţările în tranziţie orice metodă este de preferat unor afirmaţii speculative.

Cazul Republicii Moldova

Cazul Moldovei a fost şi mai ilustrativ în ceea ce priveşte utilitatea acestei metode. Leul moldovenesc a fost introdus pe 29 noiembrie 1993 la un curs stabilit printr-un act administrativ de MD lei 3,85/dolar, în baza Hotărârii nr. 1 din 24 noiembrie 1993 a Guvernului Republicii Moldova. Bazat pe rezultatele bune în implementarea reformelor, leul a reuşit să rămână stabil în primii 5 ani de la punerea sa în circulaţie în jurul valorii de 4,50 - 4,70 lei/dolar, dar marea criză financiară din 1998 a arătat clar că acest curs de început nu era cursul de echilibru.

Evoluţia ulterioară a leului a fost sub semnul lipsei rezervelor valutare, al preţurilor interne distorsionate din perioada sovietică şi a structurii economiei moldoveneşti, în care potenţialul industrial al ţării era concentrat în Transnistria (fiind de facto în afara controlului autorităţilor de la Chişinău). Au urmat apoi marile scandaluri financiare (spălarea banilor din Federaţia Rusă prin băncile moldoveneşti, marea fraudă bancară de un miliard de dolari etc.). În aceste condiţii, moneda s-a depreciat puternic până la nivelul maxim de 24,01 lei/EUR care a fost înregistrat pe 18 februarie 2015.

Aceasta a arătat fragilitatea unei monede tinere care a făcut cu greu faţă condiţiilor economice şi bancare, interne şi externe, şi care în plus nu a beneficiat din start de un curs de schimb de echilibru fundamentat ştiinţific. În ultimii doi ani şi jumătate, leul a evoluat însă stabil, în unele perioade chiar pe un trend de apreciere, ajutat de o politică bancară sănătoasă implementată după aprilie 2016.

PPC în Variante Simplificate

Prin urmare, rezultă că dacă fundamentele teoretice ale PPC nu au fost disputabile, metodologia practică de aplicare a rămas încă nefundamentată. De-a lungul celor trei decenii de tranziţie, mai multe produse standard au fost sugerate ca fiind reprezentative şi utile pentru utilizarea PPC (benzina, banalul oul de pasăre etc.).

În contextul actual, considerăm că benzina este cel mai potrivit produs standard, deşi preţul la pompă este puternic influenţat de politica de taxare a fiecărei ţări. Preţurile curente la acest produs confirmă actualul curs leu/lira sterlină. Între timp însă, practica economică a recurs la un instrument mult mai simplificat şi anume acela al comparării preţurilor unui alt produs standard, cum ar fi hamburger-ul Big Mac oferit de McDonald’s din 1967 în 36000 de restaurante în peste 100 de ţări, inclusiv şi în ţările aflate în tranziţie.

Prestigioasa revistă The Economist (ianuarie 2019) publică chiar un index în acest sens, dar şi acest model este bineînţeles criticabil. De exemplu, în Rusia preţul hamburgerului a scăzut recent cu 15% ceea ce distorsionează rezultatul comparaţiei în mod evident.

După acest index, rubla este sub-evaluată faţă de dolar. În general, monedele sub-evaluate tind să se aprecieze (şi invers) în perioade mai lungi (circa 10 ani) pentru a reveni la nivelul de echilibru, ceea ce poate servi drept element de prognoză în anticiparea viitoarei evoluţii a unei anumite monede.

Dar în asemenea intervale de timp foarte mulţi factori exogeni pot interveni, ceea ce face această metodă simplificată şi mai puţin utilizabilă. Modelul mai complex propus mai sus poate fi revitalizat la condiţiile secolului XXI, mai ales că procesul de colectare a preţurilor locale a fost facilitat semnificativ în era internetului sub semnul căruia trăim în prezent. Chiar dacă nu este perfect, gradul de acurateţe al modelului este însă cel mai mare faţă de celelalte metode, iar în acest caz acurateţea reprezintă cea mai valoroasă trăsătură a sa.■

Adauga-ţi comentariu