Profit №_12_2023, decembrie 2023

№_12_2023, decembrie 2023

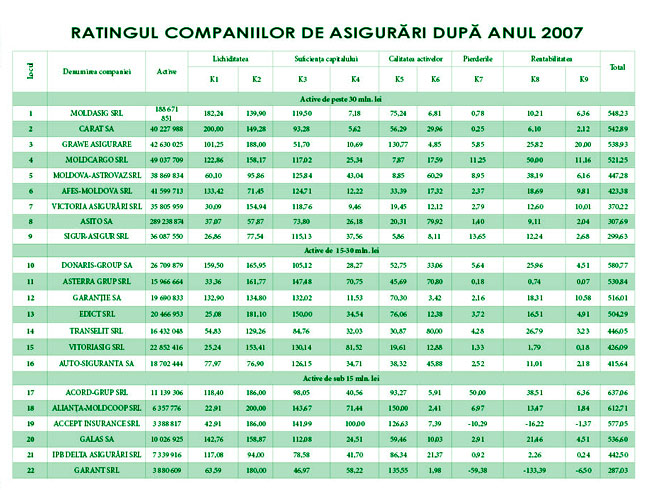

Ratingul siguranţei companiilor de asigurări după anul 2007

Nimeni nu dorea să moar - astfel am putea caracteriza anul care a trecut pentru piaţa asigurărilor. Managerii unor companii îşi doreau, iar pentru acţionari era cu neputinţă să majoreze capitalul social şi, ca rezultat, cinci asigurători vor părăsi piaţa. Procesul de restructurare a demarat.

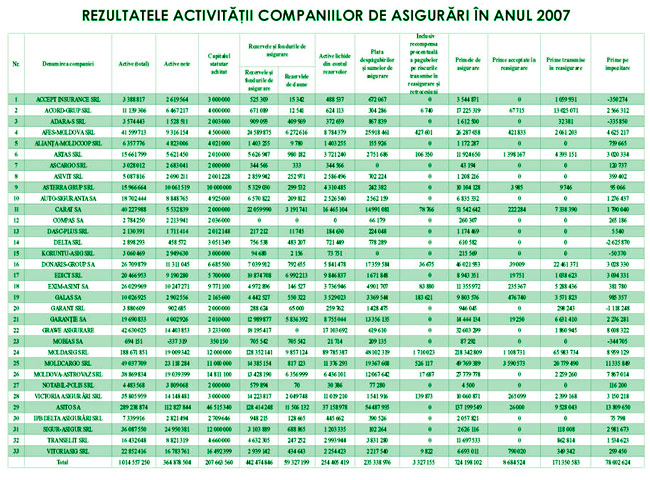

Modificările de pe piaţă – punerea în aplicare a noii legi de bază cu privire la asigurări şi preconizatele schimbări ale regulilor de joc în asigurările mijloacelor de transport – au influenţat serios starea de spirit a asigurătorilor şi viziunile asupra perspectivelor lor de activitate pe piaţă. Dinamica creşterii primelor, respectiv, şi a activelor a încetinit, piaţa se redistribuie tot mai mult în favoarea companiilor puternice. Pe parcursul cîtorva ani precedenţi, activele totale ale companiilor au crescut cu 35-40%, pe cînd în 2007 valoarea lor s-a majorat cu doar 20,6%, pînă la 1 mlrd. lei ($96,6 mln.). Au fost colectate prime în sumă de 724,2 mln. lei (+29,6%), după ce cu un an mai devreme a fost înregistrat un spor de 35%.

În ratingurile precedente am menţionat în repetate rînduri că această reducere este pe deplin prognozabilă. Incertitudinile în business, pe fundalul reducerilor nestăvilite şi necontrolate la serviciile companiilor ineficiente, nu a făcut decît să sporească concurenţa neloială.

S-a schimbat grupul de cinci lideri la valoarea activelor: „Asito” (289,24 mln. lei), “Moldasig” (188,67), “Moldcargo” (49,04), “Grawe Asigurare” (42,63), “Afes-Moldova” (41,59). Aici a apărut “Grawe Asigurare”, iar „Afes-Moldova” a trecut de pe poziţia a treia pe a cincea.

Cel mai dinamic şi-au sporit capacitatea financiară jucătorii noi: „Victoria Asigurări” (+198,35%), “IPB Delta Asigurări” (+97,01%), “Grawe” (+91,47%). Dar în cifre absolute de dezvoltare, „Moldasig” rămîne inaccesibilă. Într-un an, aceasta a acumulat active de trei ori mai mari (+57,5 mln. lei) decît concurenţii săi apropiaţi – “Grawe Asigurare” (+20,37 mln.) şi “Carat” (+16,21 mln.).

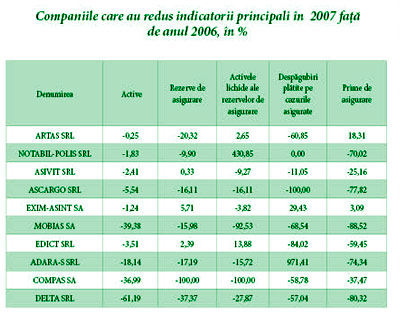

Mulţi asiguraţi vor fi întristaţi de pasivitatea a zece companii care, se pare, dacă nu au renunţat încă la lupta pentru piaţă, înclină să o facă. Noi le-am evidenţiat într-un tabel separat.

În tabel lipseşte „Koruntu Asig” din Găgăuzia doar pe motivul că nu am avut cu ce să comparăm. În privinţa ei şi a altor patru companii („Adara S”, “Asivit”, “Dasc Plus”, “Notabil Polis”), CNPF a iniţiat procedura de retragere a licenţelor. Formularea oficială – companiile nu şi-au majorat, conform legii, capitalul social pînă la 4 mln. lei. Termenul a expirat pe 7 aprilie 2008.

Asigurătorii menţionaţi, neechilibraţi în activitatea lor, au afectat considerabil indicatorii generali ai pieţei asigurărilor, pe care se bazează metodologia ratingului. Astfel, chiar dacă o parte dintre companiile nefavorabile au avut o anumită activitate, noi am socotit de cuviinţă să nu luăm în calcul realizările lor. Excepţie face „Edict”, care a reuşit să colecteze prime de 8,9 mln. şi să obţină un beneficiu de 5 mln. lei. În ansamblu, această abordare a făcut şi mai realistă evaluarea siguranţei asigurătorilor.

Vom menţiona separat că „Accept Insurance”, „Dasc-Plus” şi „Asterra Grup” şi-au redus activele, dar au crescut apreciabil rezervele de asigurare şi suma primelor colectate. Potrivit informaţiilor pe care le deţinem, acţionarii lor plănuiesc intensificarea activităţii. În plus, „Dasc Plus”, chiar dacă este în procedură de retragere a licenţei, a primit aviz pentru operarea de modificări la documentele de constituire, referitor la schimbarea structurii asociaţilor, ceea ce îi oferă şansa să-şi reia participarea la ratingurile viitoare.

De remarcat faptul că activele nete ale companiilor au crescut cu un ritm mai susţinut (+23,1%) decît cele totale. În 2006, ele constituiau 296,44 mln., iar în 2007 - deja 364,88 mln. lei, ceea ce, potrivit experţilor independenţi, reprezintă „o schimbare calitativă bună”.

De doi ani consecutiv, lider la valoarea primelor colectate rămîne „Moldasig” (218,3 mln. lei), urmată de „Asito” (137,19), „Carat” (51,5 mln.) şi „Moldcargo” (49,8 mln.). Dar sub aspect procentual cea mai bună s-a dovedit a fi „Carat”, care a colectat prime cu 67% mai mari decît acum un an. Rezervele ei au crescut cu 39%, iar lichiditatea s-a dublat. Compania şi-a ocupat locul doi, meritat, în rating. În total, asigurătorii au colectat prime în valoare de 724,2 mln. lei (+29,6%).

Cele mai multe despăgubiri pe cazurile asigurate au fost plătite la „Asito” – 54,49 mln. lei, mai puţine – la „Compas” (66,2 mii lei). Singurii asigurători care au acceptat prime, dar nu au efectuat plăţi au fost “Koruntu-Asig” şi “Ascargo”. În total, companiile au plătit într-un an 235,34 mln. lei (+23,2%).

Rezervele de asigurare ale companiilor s-au majorat cu 25,8%, pînă la 442,47 mln. lei ($41,7 mln.).

Cel mai eficient dintre toţi au lucrat “Asito”, “Moldcargo” şi “Moldasig”, încasînd beneficii de 13,8 mln.lei, 11,3 mln. lei şi 8,9 mln. lei, respectiv.

Şase asigurători au declarat pierderi: „Koruntu-Asig” (-50,3 mii), “Adara-S” (-335,9 mii), “Mobias” (-344,7 mii), “Accept Insurance” (-350,3 mii), “Garant” (-1,1 mln.) şi “Delta” (-2,6 mln. lei). În ansamblu, companiile au cîştigat din asigurări şi reasigurări 78 mln. lei, mai mult cu 42,4% decît în 2006.

Odată cu schimbarea componenţei Inspectoratului de Stat pentru Supravegherea Asigurărilor şi subordonarea acestuia CNPF, redacţia a întîmpinat o rezistenţă surprinzătoare din partea acestei autorităţi în furnizarea de informaţii necesare pentru rating. S-au enunţat diverse motive, inclusiv nedorinţa unor companii de a primi evaluare, deşi direct nici un participant, cu excepţia a două companii, „Asito” şi “Delta”, nu le-au contestat niciodată. Ultima, precum se ştie, dorea recent să se retragă încet de pe piaţă, dar legea nu i-a permis. Vorba ceea, cu cifrele, mai ales, aprobate de audit, nu te pui în poară.

CNPF a îndeplinit promisiunea dată la începutul anului şi a decis să nu ascundă opiniei publice activitatea unor agenţi importanţi, ceea ce este raţional şi merită laudă în toate privinţele. Sperăm că această abordare şi colaborare dinamică vor contribui la dezvoltarea pieţei asigurărilor.

Timpul trece, situaţia şi legile se schimbă, se modifică şi abordările în evaluare. La solicitarea asigurătorilor, prezentăm în continuare metoda de evaluare şi argumentăm ultimele modificări adoptate.

Ca şi mai înainte, posibilitatea de achitare la timp de datorii s-a determinat după doi coeficienţi de lichiditate – pe termen scurt (k1) şi pe termen lung (k2). Aşa cum aceşti indicatori sînt principali în ratingul “siguranţei”, ar fi logic să le sporim ponderea de la 150 pînă la 200 puncte.

к1 = (Datoriile pe termen scurt codul de bilanţ 340 + Investiţiile pe termen scurt în părţile legate codul 360 + Mijloacele băneşti codul 440)/(Capitalul propriu codul 650 + Rezervele de asigurare şi tehnice şi rezervele de prime necîştigate codul 790)

Formula de determinare a punctelor

К1=200*(к1)/ к1Max (pe toate companiile)

S-a schimbat şi calculul lichidităţii pe termen lung – la bază au fost puse calculele oficiale ale CNPF, mai ales că eşalonarea articolelor de reserve nu se publică, deocamdată deschis. Sperăm că este un fenomen provizoriu. Accesibilitatea acestei informaţii ne va permite să analizăm piaţa cu o şi mai mare doză de autenticitate, iar companiilor – să-şi găsească laturile forte şi cele slabe, să evalueze erorile în business.

к2 = Activele lichide ale rezervelor (conform datelor CNPF)/ Total rezerve

К2=200*(к2)/ к2Max (pe toate companiile)

Calculele privind suficienţa de capital (k3, k4) şi calitatea activelor (k5,k6) au rămas neschimbate:

к3 = (Capitalul social şi adiţional codul 520 + Rezervele codul 560 + Beneficiul nerepartizat pierderile codul 610 + Rezerva primei necîştigate codul 780 + Rezervele de pierderi şi alte reserve tehnice codul 790 + Fondul măsurilor de prevenire codul 800) /Total active codul 470

К3=150*(к3)/ к3Max (pe toate companiile)

к4 = Capitalul social şi adiţional codul 520 /Total active codul 470

К4=100*(к4)/ к4Max (pe toate companiile)

Calitatea activelor

к5 = (Investiţiile pe termen scurt codul 390 + Mijloacele băneşti codul 440)/ Active codul 470

К5=150*(к5)/ к5Max (pe toate companiile)

к6 = Mijloacele fixe 060 / Active codul 470

К6=80*(к6)/ к6Max (pe toate companiile)

Pierderile:

к7 = Beneficiul pierderile nete codul 590/ Rezerve şi fonduri de asigurare codul 800

К7=50*(к7)/ к7Max (pe toate companiile)

Rentabilitatea:

к8 = Beneficiul pierderile nete codul 590 / (Capitalul propriu codul 520 + Rezerve codul 560 + Beneficiul nerepartizat pierderile codul 610 + Rezerva cotelor la tipurile de asigurări pe termen lung codul 770 + Rezerva de pierderi codul 790)

К8=50*(к8)/ к8Max (pe toate companiile)

к9 = Beneficiul pierderile nete codul 590/ Capitalul social şi adiţional codul 520

К9=20*(к9)/ к9Max (pe toate companiile)

Reducerea punctelor la coeficienţii de pierderi şi rentabilitate (k7-k9) cu 30% are legătură cu faptul că mai înainte impactul lor asupra rezultatului final era prea vizibil, chiar dacă scopul lor este să ia în calcul dinamica dezvoltării şi să corecteze din start situaţia, în funcţie de perspectivele asigurătorului. Aceşti indicatori nu pot reflecta într-o măsură considerabilă siguranţa companiilor din punctul de vedere al clienţilor lor, ei caracterizează mai degrabă succesul activităţii managerilor în beneficiul acţionarilor.

Metodologia prevede eşalonarea companiilor după valoarea activelor, în grupuri relativ egale ca număr şi forţă. Din ultimul se exclud asigurătorii cu probleme vădite, motivele s-au enunţat mai sus.

La moment, companiile sînt divizate în trei grupuri: cu active de peste 30 mln. lei, active de 15-30 mln. lei şi active de sub 15 mln. lei. După suma punctelor К(n) se stabileşte liderul în fiecare grup.

Ratingul companiilor de asigurări, atribuit de revista economico-financiară «Bănci şi Finanţe-Profit», exprimă opinia redacţiei despre capacitatea managementului companiei de asigurări de a atrage eficient resurse şi de a le plasa sigur, respectînd lichiditatea înaltă (dar nu excesivă) şi, în acelaşi timp, de a obţine o rentabilitate maxim posibilă, totodată, îndeplinindu-şi onest toate obligaţiile faţă de asiguraţi, atunci cînd apare un caz de asigurare. Ratingul companiilor de asigurări, atribuit de revista «Bănci şi Finanţe-Profit», nu este o recomandare pentru a începe sau a înceta cooperarea cu o companie de asigurări sau alta, precum nici nu constituie o opinie despre valoarea de piaţă a acţiunilor companiei de asigurări. Acest rating se întemeiază pe dările de seamă oficiale ale companiilor de asigurări.

Adauga-ţi comentariu