Profit №_12_2023, decembrie 2023

№_12_2023, decembrie 2023

2008 – status quo se va menţine

Ar fi de prisos să le explicăm amănunţit cititorilor importanţa pe care o au indicatorii inflaţiei şi dobînda medie la credite, practic, pentru toate laturile vieţii social-economice. Ne vom permite doar să amintim că aceşti doi parametri influenţează în mod decisiv mărimea cheltuielilor pentru capitalul investit, care, la rîndul său, influenţează direct proporţiile procesului de reproducţie lărgită, dinamica numărului locurilor de muncă, proporţiile bazei impozabile, veniturile bugetului etc. Pentru acest motiv, este important principial ca la prognozarea perspectivei imediate să ne concentrăm asupra analizei, în primul rînd, a ratei inflaţiei şi preţului creditelor.Ne dăm bine seama că fiecare dintre noi poate avea propriile aprecieri asupra aceloraşi cifre şi fapte. Respectînd acest drept, am considerat că e de datoria noastră să însoţim prognozele şi evaluările publicate cu rîndurile dinamice ale principalilor indicatori financiari şi economici, pentru evaluarea critică a viziunii asupra perspectivei, pe care o propunem.

I

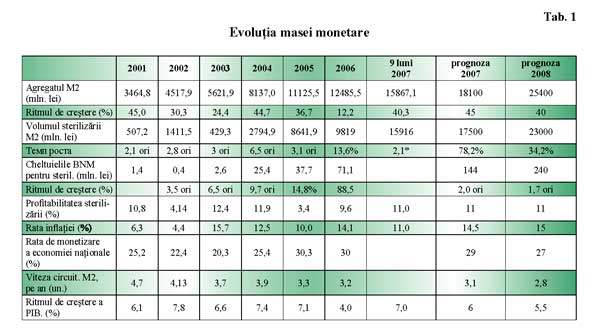

Aşadar, iniţial despre inflaţie. Starea ei, indiferent de caracter – deschisă, suprimată, determinată de cerere sau de costuri (importată) – poate fi anticipată, studiind evoluţia masei monetare (a agregatului M2).

Masa monetară (agregatul) M2 a ţării se modifică, precum se ştie, în virtutea factorilor următori:

- cumpărarea imobilelor şi a pachetelor de acţiuni importante de către nerezidenţi pe valuta pe care ei o aduc;

- cerinţele BNM privind majorarea capitalului normativ al băncilor; - remitenţele de la emigranţi; - împrumuturile din exterior;

- repatrierea valutei străine (cu convertirea ulterioară în valută naţională) din exporturi.

În trimestrul IV 2007, cel mai probabil, procesul de export al produselor alcoolice în Rusia se va restabili în volume considerabile. Ritmurile de creştere a transferurilor de la emigranţi abia de se vor diminua apreciabil. Va continua privatizarea proprietăţilor publice şi cumpărarea de către nerezidenţi a pachetelor de acţiuni mari, costisitoare ale băncilor. Parlamentului deja i-a fost trimis un proiect de lege privind o nouă sporire a cerinţelor faţă de capitalul normativ al băncilor. Împrumuturile din exterior cresc apreciabil datorită împrumuturilor întreprinderilor cu capital străin, luate de la companiile mamă ale acestora de peste hotare. Cu alte cuvinte, tendinţa de creştere a masei monetare nu se va schimba, va continua să devanseze ritmul de creştere a Produsului Intern Brut (PIB). Şi, din păcate, va continua să nu fie respectată astfel „regula de aur” a monetarismului privind corespunderea ritmurilor de creştere a PIB-ului cu ritmurile de creştere a masei monetare. Situaţia va fi comparabilă cu cea din anul 2004, precum vedem din Tabelul 1. Astfel, după anul 2007, creşterea masei monetare va constitui, cel puţin 45%, iar în termeni absoluţi – cel puţin, pînă la 18,1 mlrd. lei.

În anul 2008, vor creşte considerabil, probabil la nivelul anilor 2002-2003, încasările din exporturile de vinuri. În plus, tendinţa care s-a conturat, de împrumutare a mijloacelor financiare de către întreprinderile noastre cu capital străin de la companiile lor mamă din străinătate, se va intensifica apreciabil din cauza creşterii continue a scumpetei creditelor autohtone. Remitenţele emigranţilor nu au motive pentru diminuare. Astfel, judecînd după toate, spre sfîrşitul anului 2008, masa monetară, de asemenea, va creşte cu cel puţin 40% şi va constitui circa 24,2 mlrd. lei.

Această cifră poate creşte considerabil, neprognozat, dacă, totuşi, va fi “împinsă” decizia de comercializare a terenurilor cu destinaţie agricolă către nerezidenţi. Atunci, cetăţenii Moldovei, care au cumpărat în anii trecuţi multe sute de hectare de pămînt, vor putea să le revîndă la preţuri apropiate de cele europene, ceea ce se va solda cu suplimentarea masivă a pieţei moldoveneşti cu masa monetară.

Toate acestea ne permit să tragem următoarele concluzii:

1. Suma masei monetare, pasibile de sterilizare pentru prevenirea inflaţiei mari, va constitui în anul 2007, cel puţin 17,5 mlrd. lei, iar în 2008 – pînă la 23 mlrd. lei.

2. Pentru reducerea cheltuielilor BNM pentru sterilizare, va fi necesară reducerea ei pînă la nivelul anului 2002 sau 2005. Dobînda ei va trebui plătită băncilor în valoare de cel puţin 144 mln. lei în anul 2007 , şi cel puţin 240 mln. lei - în 2008. Iar pentru aceasta s-ar putea să nu fie de ajuns nici beneficiul propriu al BNM, nici acumulările de la bugetul de stat în contul datoriilor Guvernului (în buget au fost planificaţi 160 mln. lei pentru aceste scopuri)

Prognozînd rata inflaţiei, trebuie, cel mai probabil, să luăm în calcul următoarele: - volumul crescînd al masei monetare disponibile şi reducerea vitezei de circulaţie a acesteia din cauza dezavantajelor investirilor şi reinvestirilor în sectorul de producţie; - creşterea considerabilă a preţurilor la petrol, judecînd după toate, pînă la $105-110 pentru baril, în semestrul I 2008, cu sporirea ulterioară a impactului inflaţiei de costuri (importate); - continuarea exodului populaţiei şi reducerea aferentă a cererii interne, care se va diminua, de asemenea, din cauza „îngheţării” necesare obiectiv a salariilor şi altor plăţi, ca urmare a menţinerii pericolului inflaţiei galopante; - intensificarea, pe de altă parte, a turismului „de consum” din ţările membre ale Uniunii Europene, vecinii noştri apropiaţi şi sprijinirea, astfel, a cererii tot mai slabe pe piaţa de consum internă; - o uşoară creştere a salariilor în ramurile legate de producerea şi exportul de produse alcoolice şi stabilizarea nivelului salarizării în construcţii din cauza saturaţiei la care s-a ajuns pe piaţa imobilelor; - creşterea volumului plăţilor pentru depozite, la care dobînzile au o tendinţă de creştere.

Factorii enumeraţi sînt capabili să se compenseze reciproc, într-o măsură anumită, fapt ce permite frînarea ascensiunii inflaţiei, cel puţin, în anul 2008.

Or, trebuie să luăm în calcul faptul că continuă să “aştepte ocazia potrivită” ca să se impună cu glas tare fenomene negative ca:

- eventuala creştere „de şoc” a preţurilor la agenţii energetici;

- menţinerea listei extrem de limitate a produselor moldoveneşti de export competitive;

- reducerea „surprinzătoare” (precum se întîmplă de obicei) a remitenţelor de la emigranţi, în legătură cu obţinerea de către aceştia a permiselor de şedere şi cu plecarea masivă din Moldova a membrilor familiilor lor (în Italia numărul acestor persoane este deja de 100 mii, iar în Rusia se realizează din plin programul de acordare a domiciliului permanent foştilor cetăţeni ai URSS);

- creşterea deficitului fondului de pensii din cauza reducerii sistematice a persoanelor care muncesc (plătitorii la fondul de pensii) în raport cu numărul pensionarilor, fapt care va necesita sporirea dotaţiilor de la buget către fondul de pensii.

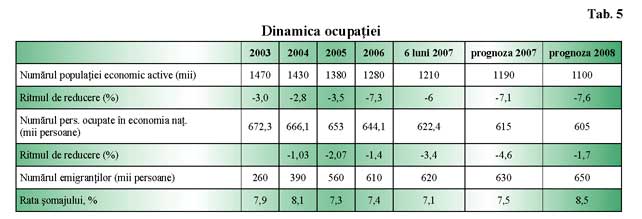

În prezent, la un număr de aproximativ 610 mii de pensionari revin doar 625 mii de angajaţi salarizaţi. În urmă cu încă 10 ani, în Moldova acest raport constituia 1 la 3. Ţările europene caută să nu admită reducerea pînă la un nivel mai mic de 1 la 6. Tocmai aceasta explică, cu toate dezavantajele acestei probleme, atitudinea lor binevoitoare faţă de imigrarea forţei de muncă şi aplauzele la adresa ţărilor care o furnizează.

Cu toate acestea, prognozele unor specialişti străini şi locali privind eventualul colaps al economiei moldoveneşti, cu instituirea aferentă a conducerii din exterior pentru administrarea, în primul rînd, a datoriei externe, deocamdată se răstoarnă prin existenţa unor importante rezerve valutare la BNM, care depăşesc 100% pragul lichidităţii financiare.

Or, faptul că datoria externă a Moldovei creşte iarăşi, fie şi lent, ne obligă să ne gîndim la măsurile de diminuare a “supraîncălzirii” sistemului financiar-monetar din cauza că ritmurilor de creştere a masei monetare devansează apreciabil ritmurile de creştere a PIB-ului, în primul rînd, iar în al doilea rind – în legătură cu sporirea constantă şi dramatică a ponderii sferei serviciilor (consumului) pe fundalul descreşterii la fel de dramatice a ponderii industriei şi agriculturii (producţiei) în structura PIB-ului. Din anul 2001 pînă în 2007, aceşti indicatori s-au redus de la 28 pînă la 14% în industrie şi de la 36 pînă la 16% în sectorul agrar. Totodată, drept “test de control” trebuie să servească dinamica raportului exporturi-importuri, care nu se ştie de ce, de mai mulţi ani, este apreciată drept parametru secundar.

II

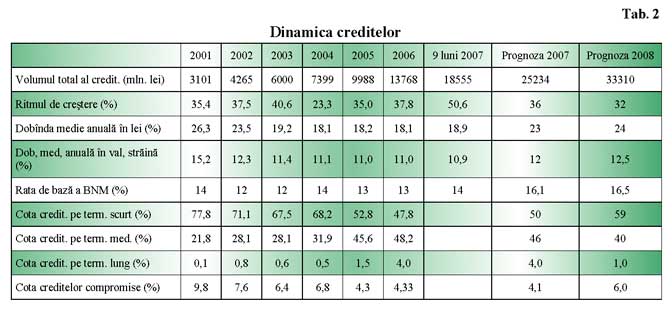

Şi acum, despre preţul creditelor. Nu împărtăşim părerea că acest parametru de importanţă majoră pentru economie depinde numai şi numai de rata inflaţiei, mai ales, în condiţiile monopolismului sistemului bancar în sfera investiţiilor, pe piaţa mijloacelor de împrumut din Moldova. Datele din Tab. 2 arată că rata dobînzii la credite a avut tendinţe de descreştere şi atunci cînd inflaţia era mare.

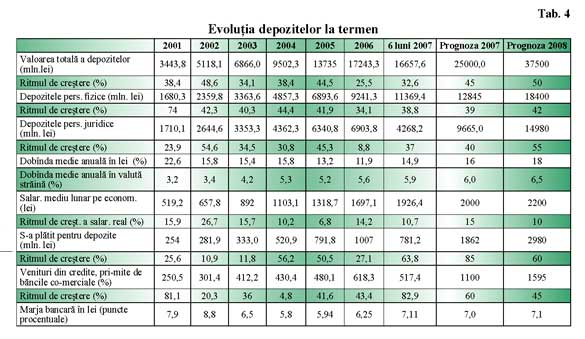

În teoria economică, un caracter axiomatic are teza că Guvernul este principalul generator de inflaţie în orice ţară, în orice epocă. Dar în Moldova, în legătură cu monopolismul bancar, în prezent, şi acest sistem este cauza inflaţiei. Această concluzie se argumentează prin analiza marjei bancare şi ritmurile de creştere a venitului şi a profitabilităţii generale a capitalului acţionar al băncilor din Tab. 4. Acestea nu numai că sînt mult mai mari decît în orice altă ramură din Moldova, dar şi depăşesc de 1,5-2 ori indicatorii similari din majoritatea ţărilor europene.

BNM încearcă să se opună acestor tendinţe: - majorează rata de bază şi norma de rezervare a depozitelor. Astfel, pentru anii 2007-2008 trebuie să prognozăm reducerea ritmurilor de creştere a volumului de creditare a economiei, un nivel constant, descurajator de mic, al monetizării economiei, pentru că preţul creditelor va creşte inevitabil.

Totuşi, nu se va produce o reducere bruscă a ponderii creditelor pe termen mediu şi lung, corespunzătoare nivelului anilor 2000-2001.

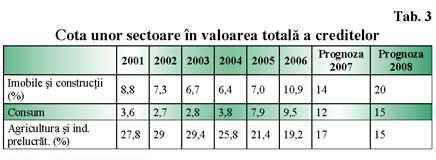

Acest fapt este determinat de creşterea în ramura construcţiilor a nevoii de resurse de credit cu 6-10 % la sfîrşitul anului 2006 în volumul costului de deviz al obiectivelor pînă la 15-20%, întrucît pe parcursul anilor 2006-2007, spre deosebire de anii precedenţi, pe piaţa imobiliară oferta a devansat cererea şi organizaţiile de construcţii vor acoperi cu credite insuficienţa de venituri. Situaţia nu se va schimba nici în anul 2008, întrucît această piaţă este foarte inertă.

Scumpirea creditelor valutare în Moldova va spori împrumuturile luate de circa 1500 de întreprinderi cu capital străin de la companiile lor mamă, rată care va intensifica tendinţa de apreciere a cursului monedei naţionale la nivel de 10MDL:$1. Această prognoză se argumentează suplimentar prin deprecierea continuă a dolarului în raport cu toate celelalte monede de categoria I. Dar, ar fi cazul să spunem cu toată responsabilitatea că nu se va întîmpla vreo prăbuşire catastrofală a cursului dolarului pe pieţele mondiale. Ba mai mult, din anul 2009, ca urmare a caracterului ciclic al proceselor economice, începutul exploatării zăcămintelor de petrol prospectate în Brazilia, poziţiile dolarului se vor reîntări. Depozitele în valută străină, de asemenea, vor creşte, profitabilitatea lor mare, în raport cu media europeană, poate intensifica procesul de dolarizare.

Creşterea profitabilităţii depozitelor şi scumpirea creditelor, în 2008, va spori ispita nerambusrării lor, aşa că ponderea creditelor compromise ar putea să crească. În continuare, băncile, în condiţiile lipsei deja îndelungate de facto a birourilor pentru istoricul de credit, vor fi nevoite să înăsprească procedura de perfectare a gajului şi a creditării. Astfel, accesibilitatea mijloacelor de împrumut se va reduce şi mai mult, iar aceasta va complica suplimentar condiţiile reproducţiei lărgite de mărfuri. Structura ramurală a creditelor se va înrăutăţi, raportul dintre ritmurile de creştere a angajamentelor băncilor privind deservirea depozitelor şi ritmurile de creştere a veniturilor din credite vor continua să ofere prilej pentru afirmaţii despre prezenţa semnelor de „supraîncălzire” a sistemului bancar.

În Tab. 3 nu se prezintă indicatorii industriei, pentru că, din motive incerte, BNM şi organele de statistică unesc într-un rînd nişte ramuri incomparabile după parametrii tehnologici – comerţul şi industria. Ca rezultat, este imposibil să ne imaginăm tabloul complet al viitoarei situaţii a sectorului de producţie – de bază – al economiei.

III

Starea economiei naţionale şi intensitatea activităţii de investiţii, în particular, depind direct de politicile în domeniul depozitelor bancare la termen. Cu cît mai avantajos este să ţii banii la bancă şi să „trăieşti din dobînzi”, cu atît mai puţine motive există ca să te expui riscurilor de producţie, să extinzi producţia de mărfuri, exporturile acestora, să înfiinţezi şi să menţii locuri de muncă etc.

Prognoza evoluţiei indicatorilor politicii de depozite pe anii 2007-2008 este determinată de factorii următori: - rata de bază a BNM, mărimea marjei bancare, oscilaţiile de preţuri pe piaţa imobiliară şi piaţa valorilor mobiliare, gradul de liberalizare a procesului de emisii suplimentare şi vînzare a acţiunilor societăţilor pe acţiuni pentru suplimentarea capitalului circulant şi, incontestabil, perspectiva apariţiei de noi adrese pentru legarea disponibilităţilor financiare ale populaţiei (fonduri de investiţii de tip mutual, fonduri nestatale de pensii etc.).

Un impact decisiv îl poate avea, de asemenea, politica fiscală vizavi de veniturile din dobînzile la depozite şi vînzarea deschisă de hîrtii de valoare de stat la bursa de valori, fără mediere din partea băncilor.

Din cauza actualei stări nefavorabile a factorilor enumeraţi, valoarea totală a depozitelor va creşte considerabil. Totodată, ponderea depozitelor persoanelor juridice va creşte cu un ritm devansator în raport cu ponderea persoanelor fizice, în legătură cu aşteptata reducere apreciabilă, de pînă la «0», a impozitului pe beneficiu, creşterea corespunzătoare inevitabilă a profitabilităţii depozitelor şi menţinerea marjei la un nivel toarte ridicat – de peste 7%.

Creşterea cu 80% şi cu 60% a plăţilor pentru depozite va continua să reducă motivarea sectorului de producţie.

Caracteristica generală a economiei, ca una preponderent de servicii, se va menţine şi se va consolida.

În legătură cu ritmul mult mai avansat de creştere a veniturilor la depozite în raport cu creşterea salariului mediu lunar, generarea funcţiei de rentier se va intensifica.

IV

Respectiv, tendinţele demografice nefavorabile constituite se vor menţine.

Consecinţa directă a diminuării, pe parcursul multor ani, a motivării pentru investirea şi reinvestirea mijloacelor proprii de către rezidenţi şi nerezidenţi în sectoarele de producţie, din cauza profitabilităţii foarte mari a depozitelor, este reducerea numărului populaţiei economic active, a numărului locurilor de muncă salarizate şi intensificarea tendinţelor de emigrare. Respectiv, este problematic să aşteptăm ca cheltuielile de la buget pentru întreţinerea copiilor şi a bătrînilor rămaşi fără tutelă să se diminueze.

Aceasta, la rîndul său, nu permite prognozarea îmbunătăţirii dinamicii în stratificarea populaţiei sub aspectul situaţiei materiale, reducerea numărului copiilor care trăiesc în condiţii de sărăcie extremă.

Coeficientul Jinny a crescut de la 1 la 6, în anul 2001, pînă la 1 la10, în 2007.

În semestrul I 2007, la o cotă de 20% de populaţie cu cele mai mici venituri reveneau 5% din totalul veniturilor, iar la o cotă de 20% cu cele mai mari venituri - 50% din totalul veniturilor (adică 1 la 10). La sfîrşitul anului 2006, 4 din 10 copii erau extrem de săraci, iar în mediul rural - 6 din 10. Către sfîrşitul anului 2008, ca urmare a reîntregirii familiilor, gravitatea acestei probleme ar putea să descrească.

V

Tendinţele nefavorabile în creşterea disproporţiilor considerabile între sectorul de servicii şi cel de producţie ale economiei, în reducerea ponderii sectorului de producţie în volumul total al creditării, în creşterea numărului locurilor de muncă, sistarea migraţiei, ar putea fi diminuate prin realizarea următoarelor activităţi:

1. Liberalizarea, datorită reducerii cheltuielilor operaţionale, a pieţei valorilor mobiliare (PVM). Astfel, o parte considerabilă din masa monetară disponibilă ar putea fi capitalizată pe PVM; se va reduce presiunea asupra pieţei de consum, se va îmbunătăţi motivarea pentru reinvestirea fondurilor întreprinderilor în propria producţie, precum şi emisiile suplimentare şi vînzările de acţiuni, mobilizarea, astfel, a mijloacelor pentru dezvoltarea producţiei.

2. Instituirea impozitului pe veniturile din depozitele persoanelor juridice va spori şi mai mult motivarea pentru reinvestirea de către întreprinderi a fondurilor proprii. În prezent, Moldova este, practic, singura ţară în care aceste venituri nu se impozitează, adică se încurajează creşterea consumului.

3. Exact la fel de semnificativ, de zeci de ori, vor creşte rulajele de capitaluri pe PVM, dacă funcţiile de mari cumpărători vor fi reacordate fondurilor de investiţii. Acum, rulajele de capitaluri (tranzacţii nu de o singură dată cu mari pachete de acţiuni) pe această piaţă de importanţă majoră şi care este, în potenţial, un regulator firesc al proceselor inflaţioniste şi un „mecanism de accesare” a investiţiilor în economie, sunt extrem, nejustificat de mici.

4. Legarea mijloacelor băneşti disponibile poate fi crescută apreciabil dacă vor fi puse, în sfîrşit, în vînzare liberă hîrtii de valoare de stat. Măsurile enumerate şi alte măsuri, îndreptate spre frînarea creşterii nestăvilite a nevoii de sterilizare a banilor, cu menţinerea paradoxală a foamei de investiţii în sectorul de producţie, în ultimii ani, au fost comentate şi argumentate în repetate rînduri în presă şi la diverse forumuri.

Ele, însă, rămîn actuale şi acum, dovadă fiind datele din Tabelele 1,2,3,4,5. Astfel, este puţin probabil ca ele să fie solicitate şi în anul 2008, ca în industrie şi agricultură să înceapă, în sfîrşit, un boom investiţional, ca activismul în producţie şi exporturile de mărfuri să fie încurajate în fapte financiar.

Pentru acest motiv, prognoza generală pentru anul 2008 este următoarea: evoluţia tendinţelor negative pentru scopurile macroeconomice şi cele finale – demografice – vor menţine status quo.

În anul 2008, vor creşte considerabil, probabil la nivelul anilor 2002-2003, încasările din exporturile de vinuri. În plus, tendinţa care s-a conturat, de împrumutare a mijloacelor financiare de către întreprinderile noastre cu capital străin de la companiile lor mamă din străinătate, se va intensifica apreciabil din cauza creşterii continue a scumpetei creditelor autohtone. Remitenţele emigranţilor nu au motive pentru diminuare. Astfel, judecînd după toate, spre sfîrşitul anului 2008, masa monetară, de asemenea, va creşte cu cel puţin 40% şi va constitui circa 24,2 mlrd. lei.

Adauga-ţi comentariu