Profit №_12_2023, decembrie 2023

№_12_2023, decembrie 2023

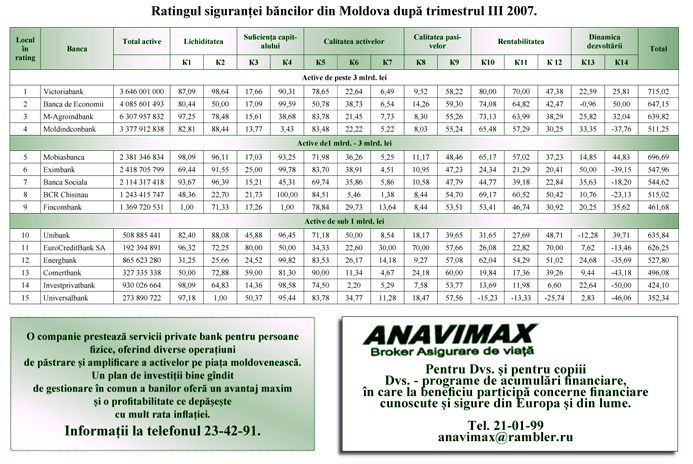

Rating-ul siguranţei băncilor după primele nouă luni 2007

În pofida sezonului vacanţelor, în care se atestă o înmărmurire a mediului de afaceri, în vara acestui an, băncile nu au avut de lucru mai puţin. Ele s-au reorientat spre colaborarea cu populaţia muncitoare, care de mai mulţi ani rămîne vaca de muls pentru toată economia republicii. Într-un an, numărul sistemelor utilizate de transfer rapid a crescut cu o treime, pînă la 21. Muncitorii moldoveni de peste hotare trimit bani mulţi şi, ca şi mai înainte, nu întotdeauna pe căi oficialel. Dar tot mai mulţi nu economisesc pe seama unor lucruri mărunte, ci preferă siguranţa şi legitimitatea aducerii banilor cîştigaţi. Pentru cei care au ales a doua cale, alegerea băncii şi siguranţa acesteia rămîn a fi un factor important.

În pofida sezonului vacanţelor, în care se atestă o înmărmurire a mediului de afaceri, în vara acestui an, băncile nu au avut de lucru mai puţin. Ele s-au reorientat spre colaborarea cu populaţia muncitoare, care de mai mulţi ani rămîne vaca de muls pentru toată economia republicii. Într-un an, numărul sistemelor utilizate de transfer rapid a crescut cu o treime, pînă la 21. Muncitorii moldoveni de peste hotare trimit bani mulţi şi, ca şi mai înainte, nu întotdeauna pe căi oficialel. Dar tot mai mulţi nu economisesc pe seama unor lucruri mărunte, ci preferă siguranţa şi legitimitatea aducerii banilor cîştigaţi. Pentru cei care au ales a doua cale, alegerea băncii şi siguranţa acesteia rămîn a fi un factor important.

Băncile au trebuit să muncească bine ca să treacă la venituri 1,2 mlrd. lei (creşterea banilor în circulaţie în ianuarie-septembrie a alcătuit 25,4%), care le-a jucat festa indicatorilor macroeconomici, cînd pe fundalul aprecierii leului creştea inflaţia. Aceasta s-a produs ca rezultat al expansiunii intrărilor din exterior, inclusiv de la marii donatori. Inflaţia a fost impulsionată prin cursul tot mai slab al dolarului şi creşterea preţurilor la mărfurile şi materiile prime importate.

Arderea lentă a indicatorului inflaţiei a fost susţinută şi de băncile înşişi, care au mers în mase, oferind credite mari şi mici. Ca urmare, de la începutul anului, portofoliul lor de credite a crescut cu 34%, pînă la 17,55 mlrd. lei, iar din septembrie 2006 – cu tocmai 50,6%.

Dinamica depozitelor atrase cam rămînea în urmă (la persoanele fizice creşterea a fost de 27%, la cele juridice - de 39%). În total, s-au acumulat depozite în valoare de 22,32 mlrd. lei. Decalajul dintre valoarea mijloacelor atrase şi cea a împrumuturilor acordate deocamdată nu este critică (4,7 mlrd.), dar numai deocamdată. Cel puţin, băncile mai au o rezervă triplă de rezistenţă la normativul suficienţei capitalului ponderat la risc. Scăderea acestuia cu un punct procentual de la începutul anului poate fi considerată o corectare legată de excedentul de mijloace lichide.

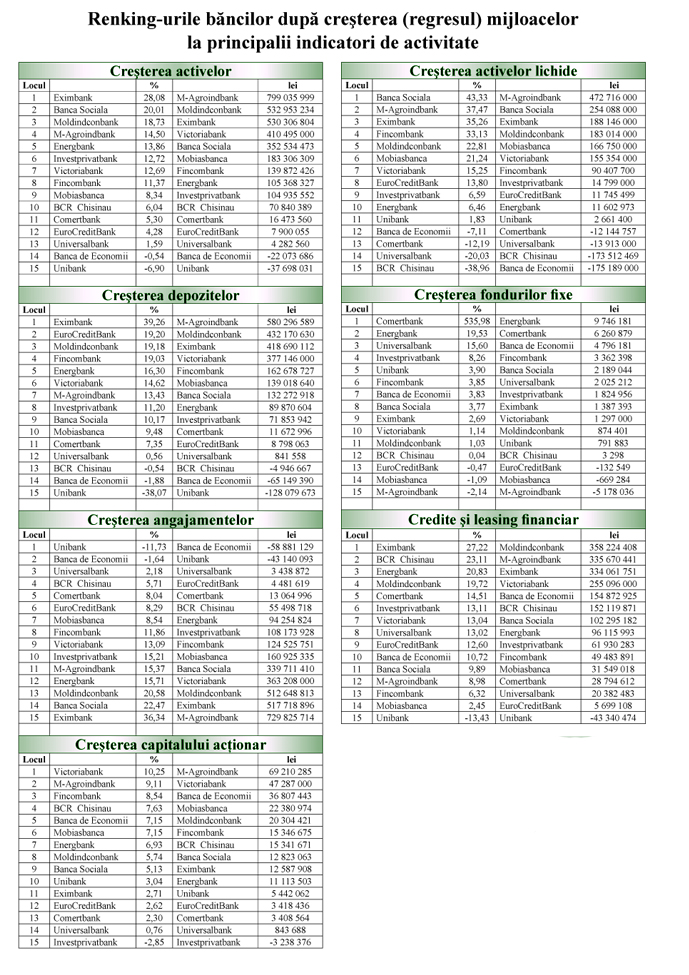

În ultimele trei luni, cele mai multe credite au acordat: Moldindconbank (358,22 mln. lei), Moldova-Agroindbank (335,67 mln.) şi, un fapt surprinzător pentru unii, - Eximbank (334,06 mln.). Cea din urmă bancă este lider şi după creşterea relativă a portofoliului de credite, de 27%, fiind urmată de BCR Chişinău (+23%) şi Energbank (21%). Unibank s-a dovedit a fi singura bancă pe sistem care a declarat reducerea acestui indicator (-43,3 mln. lei). Motivul cel mai probabil este pregătirea băncii pentru transmiterea către un alt proprietar care, după cîteva tendere, a devenit compania austriacă “Viena Capital Partners”. Surprinzător, dar banca nu numai că nu a acordat bani, dar se pare că nici nu a acceptat – diminuarea la portofoliul de depozite a fost de 128,08 mln. lei (-38,1%), deşi nu e exclus că clienţii mari, auzind despre schimbarea proprietarului, au preferat să schimbe banca. Ca rezultat, activele Unibank-ului sau redus cu 6,9%, pînă la 508,88 mln. lei, dar din punctul de vedere al siguranţei şi posibilităţii de rambursare a mijloacelor către clienţi, indicatorii băncii s-au dovedit a fi bine echilibraţi.

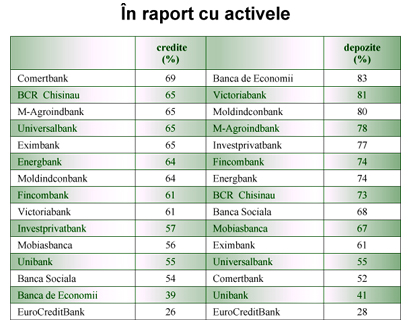

În raport cu activele, cele mai multe credite le are Comerţank, cota lor constituie 69%. Ceva mai puţine au BCR Chişinău şi M-Agroindbank - cîte 65%. Nu au fost realizate pe deplin posibilităţile de vînzare a împrumuturilor la Banca Socială şi Banca de Economii, la care cota portofoliului de credite în active alcătuieşte 54% şi 39%, respectiv. Un fapt interesant este că la Banca de Economii raportul dintre depozite şi active este de 83%, adică posibilitatea de creditare este bazată, în principal, pe mijloacele atrase.

În iulie-septembrie, cele mai multe angajamente de depozite suplimentare le-au acumulat M-Agroindbank (729,8 mln.) şi Eximbank (517,7 mln.), cele mai puţine - Banca de Economii şi Unibank, care au izbutit să reducă valoarea angajamentelor lor cu 58,9 mln. şi 43,1 mln., respectiv. Fireşte, ultimele cifre sînt incomparabile cu valoarea activelor acestor bănci, prima are un capital mult mai mare. Dar, oricum, reducerea angajamentelor are un impact benefic asupra indicatorilor calitativi ai acestor instituţii. Pentru Banca de Economii, care în curînd va avea de parcurs procedura de privatizare completă, acest fapt este deosebit de important. Or, despre acţiunea preconizată se va putea spune cu greu că este una în toată legea, întrucît în final ar putea deveni proprietar guvernul altei ţări, bunăoară, al Rusiei. Aceasta se poate produce prin intermediul Vneştorgbank-ului, care şi-a anunţat primul pas – înfiinţarea unei reprezentanţe în Moldova.

Banca de Economii este printre trei lideri la creşterea capitalului acţionar. Ea este devansată doar de M-Agroindbank şi Victoriabank, pentru ale căror acţiuni se duce demult un război intern cumplit.

În termeni relativi, şi-a crescut apreciabil capitalul Fincombank (+8,54%). După cunosuctele evenimente cu schimbarea proprietarului, situaţia la instituţie se îmbunătăţeşte treptat, deşi coeficientul lichidităţii pe termen lung rămîne la limita fol-ului.

Singura bancă din sistem care şi-a redus capitalizarea este Investprivatbank – într-un trimestru, capitalul ei acţionar s-a diminuat cu 3,2 mln. lei (-2,8%), dar abia de va fi în măsură să influenţeze serios imaginea instituţiei.

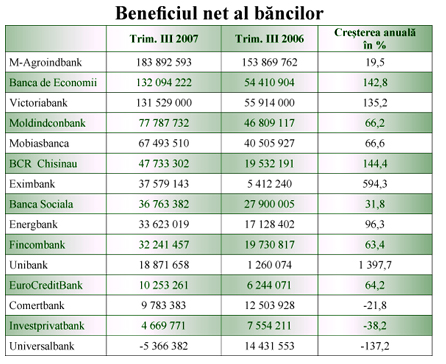

Lichiditatea s-a redus la Banca de Economii, Comerţbank, Universalbank şi BCR Chişinău, şi a crescut la Banca Socială, M-Agroindbank, Eximbank. Succese deosebite la acest capitol le are Banca Socială – în trei luni, lichiditatea a crescut cu 43,3%, iar de la începutul anului – cu 79%(!). Acum, se pare că e tocmai momentul ca banca să investească în fonduri fixe, bunăoară, într-un oficiu central nou. Cu toate acestea, banca a reuşit să pună de o parte o sumă bună din beneficiu (faţă de aceeaşi perioadă a anului trecut +31,8%).

Se pare că acţionarii băncii s-au plictisit să aştepte şi să facă investiţii în dezvoltare în fiecare an. Probabil, ei cred că acum instituţiile lor au ajuns la un randament maxim. S-ar putea să fie aşa. Dar există şi bănci la care beneficiul este incomparabil mai mare decît succesele, bunăoară, Unibank are o creştere anuală de 1,4 mii % (17 mln. lei).

Cele mai mari venituri au înregistrat M-Agroindbank (183,9 mln. lei), Banca de Economii (132, 1 mln. lei) şi Victoriabank (131,53 mln.). Singura cu rezultat negative a fost Universalbank (-5,4 mln.).

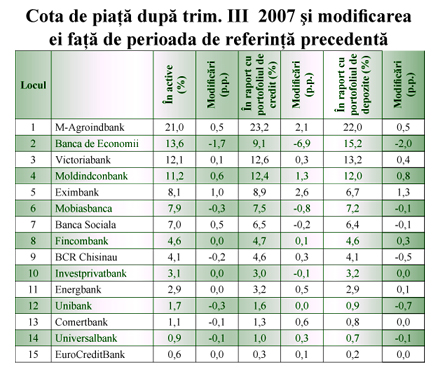

În ultimul trimestru, judecînd după extinderea cotei de piaţă, cele mai active au devenit Moldindconbank, Eximbank. Cota lor de piaţă la active a crescut cu 0,6 şi 1,0 puncte procentuale, pînă la 11,2% şi 8,1%, respectiv. În final, detaşarea grupului de patru lideri de grupul principal creşte. Tricoul galben îl au M-Agroindbank (21% din piaţă), urmată de Banca de Economii, Victoriabank şi Moldindconbank. Acestui grup îi revin în total circa 60% din piaţă.

Ratingul băncilor care a fost prezentat exprimă opinia redacţiei revistei B&F-Profit despre capacitatea managementului băncilor de a atrage şi gestiona eficient resursele băncii, de a le plasa sigur, respectînd lichiditatea înaltă, obţinînd, în acelaşi timp, o rentabilitate maximă. Această capacitate ţine seama de posibilităţile băncii de a onora angajamentele faţă de clienţi şi acţionari în caz de forţă majoră. Ratingul bancar nu constituie o recomandare pentru începerea sau sistarea cooperării cu o bancă sau alta, precum nici nu constituie o opinie despre preţul de piaţă al acţiunilor băncii. Ratingul se bazează pe dările de seamă ale băncilor, accesibile pentru opinia publică. Redacţia revistei B&F-Profit vă rezervă dreptul de a modifica datele ratingului în funcţie de parvenirea unor noi informaţii.

Adauga-ţi comentariu