Profit №_12_2023, decembrie 2023

№_12_2023, decembrie 2023

Cît costă acţiunile întreprinderilor?

Valorile mobiliare corporative din Moldova au început să le deschidă larg ochii acţionarilor, arătînd cît de valoroase sînt de fapt activele pe care le deţin ei. Analiza statisticilor licitaţiilor cu valori mobiliare corporative (VMC) ale companiilor pe acţiuni moldoveneşti pe anul trecut se prezintă comparativ cu o perioadă de licitaţii de opt ani, începînd cu anul 2000. Studiul ia în calcul datele tranzacţiilor de la bursa de valori, dar şi ale celor care nu se efectuează la bursă. Compararea ne permite să vedem tendinţele pe termen mediu, la scara anului, şi pe termen lung, la scara de opt ani, în dinamica preţurilor la VMC.

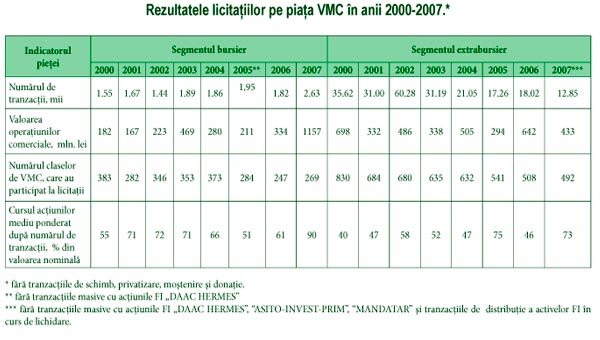

În anul 2007, dezvoltarea pieţei valorilor mobiliare corporative (VMC) a fost influenţată de mai multe evenimente. În primul rînd, ar fi de menţionat „încălzirea” capitalizării acţiunilor băncilor şi intensificarea bruscă a licitaţiilor cu acestea. Bilanţul financiar în această parte din segmentul bursier al pieţei VMC a constituit 933 mln. lei sau aproape 81% din rulajul bursier total al anului. Aceasta este de două ori mai mult decît suma licitaţiilor bursiere, înregistrate în anul „record” pentru bursă - 2003. (tabelul nr.1).

De menţionat că fiecare a şasea operaţiune bursieră din 2007 a avut ca obiect acţiuni bancare. Cu alte cuvinte, poate fi vorba despre o creştere fără precedent a lichidităţii unui grup anumit de VMC, pentru piaţa de valori locală. De exemplu, doar cu acţiunile MOLDOVA-AGROINDBANK pe parcursul anului au fost înregistrate 240 de tranzacţii.

Ar trebui să menţionăm creşterea capitalizării VMC şi în alte componente ale segmentului bursier, în mare parte, provocate de sus-menţionata „încălzire” a părţii bancare a bursei. În particular, ponderea numărului de tranzacţii în intervalul cursurilor de acţiuni „supraînalte” (peste 120% din valoarea nominală) a alcătuit, în 2007, aproape 50% din totalul operaţiunilor bursiere. În acest grup de tranzacţii au fost antrenate acţiuni ale băncilor dar şi ale altor societăţi pe acţiuni (SA), de exemplu, MAGAZINUL IONEL, IPTEH, AGROSERVICE-OLĂNEŞTI, ECHIPAMENT, CARAT, PRODUSE CEREALIERE, PLOVDIV, AUTOMAT (în total peste 70 de emitenţi).

Sustrage atenţia înregistrarea în segmentul extrabursier al pieţei VMC a peste 120 mii de operaţiuni legate de transmiterea la valoarea nominală a drepturilor de proprietate asupra activelor fondurilor de investiţii (FI) în curs de desfiinţare către acţionarii acestor fonduri şi a aproape 30 mii de tranzacţii de răscumpărare de la acţionari, la preţ fix, a acţiunilor FI în curs de desfiinţare şi/sau reorganizare. Aceste operaţiuni, chiar dacă vizează interesele armatei de mai multe mii de acţionari şi investitori, abia de se raportă la categoria tranzacţiilor de piaţă de rutină, pentru că nu sînt decît un episod de piaţă scurt, determinat de încheierea activităţii fondurilor de investiţii pentru privatizare, constituite la mijlocul anilor 90. Am început să resimţim rezultatele acestui proces exagerat de lung încă în statisticile bursiere ale anului 2005, în care poziţia dominantă (84% din totalul tranzacţiilor) au deţinut-o tranzacţiile massive de acelaşi tip de cumpărare a acţiunilor FI “DAAC-HERMES”. Aceasta s-a manifestat şi în statisticile extrabursiere ale anului 2006, prin operaţiuni masive de acelaşi tip cu acţiunile FI “АGROFOND”, “DIVIDEND” ŞI „REAL INVEST”. Aşa cum procesele de dizolvare şi reorganizare sus-menţionate comportă mari dificultăţi juridice şi organizatorice, nu este exclus că asemenea tranzacţii masive de acelaşi tip cu acţiunile FI sau cu active necomercializate vor mai fi prezente un an-doi în statisticile pieţei de valori.

Evoluţia segmentelor pieţei VMC

Indicatorii statisticilor licitaţiilor în segmental bursier şi cel extrabursier ale pieţei VMC din ultimii 8 ani, inclusiv 2007, sînt prezentaţi în Tabelul nr. 1. Ca de obicei, am exclus din analiză operaţiunile cu un caracter comercial dubios – tranzacţii de donaţie, moştenire, privatizare şi schimb. În legătură cu „plecarea” de pe piaţă a marilor investitori de portofoliu, adică FI, sîntem nevoiţi să reaplicăm în analiză procedee neformale. Ca şi în anul 2005 pentru segmentul bursier, excludem din analiza statisticilor extrabursiere pe anul 2007 tranzacţiile masive de acelaşi tip cu acţiuni ale FI în curs de dizolvare şi/sau reorganizare, precum şi tranzacţiile de redistribuţie a activelor necomercializate ale unor FI foştilor acţionari. Paradoxul constă în faptul că, în virtutea efectului de proporţii (circa 150 mii de operaţiuni), despre tranzacţiile respective nu putem spune că sînt nesemnificative. Totodată, să reducem activitatea de afaceri a participanţilor la componenta extrabursieră a pieţei VMC la transcrierea acţiunilor de pe conturile unei serii de FI pe conturile foştilor lor acţionari, la o valoare nominală iluzorie, ar însemna să reducem paleta multicoloră a activităţii investitorilor în anul 2007 la o singură culoare.

Din tabelul nr.1 rezultă următoarele:

- Statistica de anul trecut a pieţei VMC arată o serie întreagă de „recorduri” în segmentul bursier şi nu oferă impresii puternice în partea extrabursieră a pieţei.

- Anul bursier 2007 l-a întrecut pe cel precedent la toţi indicatorii, expuşi în Tabelul nr. 1. Evaluarea statistică a numărului de operaţiuni bursiere, a sumei licitaţiilor şi a cursului bursier al acţiunilor, ponderat după numărul de tranzacţii, reprezintă o realizare absolută pentru întreaga perioadă analizată de 8 ani.

- După valoarea operaţiunilor bursiere, anul 2007 l-a depăşit pe 2006 de aproape 3.5 ori, iar indicatorul „record” respectiv din 2003 - de 2.5. Contribuţia decisivă la creşterea rezultatului financiar al licitaţiilor bursiere din 2007, au avut-o, precum s-a menţionat, tranzacţiile cu acţiunile băncilor.

- În anul 2007, numărul de tranzacţii bursiere a crescut de aproape 1.5 ori. Pe fundalul variaţiei slabe a numărului de VMC, participante la licitaţii, aceasta semnifică creşterea lichidităţii acţiunilor înregistrate în terenul bursier. Iar ritmul devansator de creştere a rezultatului financiar în raport cu ritmul de creştere a numărului de tranzacţii denotă sporirea capitalizării medii (valorii) acţiunilor corespunzătoare.

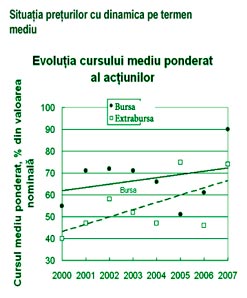

- Un bilanţ firesc al tendinţelor sus-menţionate în dezvoltarea segmentului bursier al pieţei de valori în anul 2007 este creşterea apreciabilă, practic, de 1.5 ori, a valorii cursului bursier al acţiunilor, mediu ponderat după numărul de operaţiuni (des.1).

- Dacă nu luăm în calcul tranzacţiile extrabursiere masive şi de acelaşi tip, care totalizează procesul de lichidare şi reorganizare sus-menţionat, şi care reprezintă 92% din totalul operaţiunilor, indicatorii activităţii de afaceri a investitorilor în segmentul extrabursier în anul trecut se vor dovedi a fi cu mult sub rezultatele anului 2006. Acest declin arată cel mai relevant reducerea numărului de tranzacţii (cu peste 28%) şi diminuarea sumei operaţiunilor extrabursiere (cu peste 32%).

- Un minim record pentru ciclul analizat de 8 ani a înregistrat în 2007 numărul claselor de acţiuni care au făcut obiectul licitaţiilor extrabursiere.

- Chiar dacă bilanţul evoluţiei componentei extrabursiere a pieţei VMC în 2007 a fost mai mult decît modest, acest segment al pieţei nu putea să nu reacţioneze la semnalele pozitive în dezvoltarea situaţiei pe terenul bursier. Astfel, cursul extrabursier al acţiunilor, mediu ponderat după numărul de tranzacţii, s-a apropiat de valoarea record pentru ciclul de 8 ani, atinsă în anul 2005. (Des.1).

Situaţia preţurilor cu dinamica pe termen mediu

Analiza diagramei nr. 1 ne oferă detalii asupra evoluţiei situaţiei preţurilor în segmentul bursier al pieţei VMC, în anul 2007.

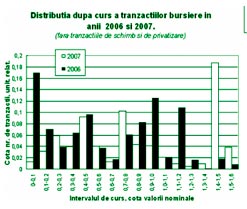

Din diagramă se vede că intensitatea licitaţiilor în diferite intervaluri de curs în anul 2007, ca şi în 2006, s-a deosebit vizibil. În 2007, sînt destul de evidente „prăbuşirile” intensităţii licitaţiilor în intervalele de curs 0.0-0,3 şi 0.8-1.4 din valoarea nominală. Concomitent, se observă un „salt” considerabil al intensităţii operaţiunilor bursiere în intervalul 1.4-1.6 din valoarea nominală.

Divizînd diapazonul de curs al operaţiunilor bursiere în trei intervale: intervalul cursurilor „mici” (0-40% din valoarea nominală), «medii» (40-80% din valoarea nominală) şi “mari” (80-120% din valoarea nominală), şi adăugînd la acestea intervalul cursurilor «supramari” (peste 120% din valoarea nominală), putem constata că, primului şi celui de-al treilea interval, în anul 2007, le-au revenit cîte 14 şi 12% din totalul operaţiunilor bursire, iar intervalului cursurilor «medii» şi «supramari» – 25 şi 49%, respectiv. Aceasta contrastează ca principiu cu situaţia din 2006, cînd intervalelor cursurilor «mici» şi «mari» le revenau 34% din totalul tranzacţiilor bursiere, iar intervalului cursurilor «supramari» – doar 11%. Astfel, în premieră pentru perioada analizată de 8 ani, poziţiile de lider ale intervalelor de cursuri «mici» şi «mari» în statisticile bursiere s-au dovedit a fi pierdute. O actualitate excepţională au căpătat-o tranzacţiile care fac parte din intervalul cursurilor «supramari». Redistribuţia menţionată a ponderii statistice a intervalelor cursurilor «mici» şi «mari» în favoarea intervalului celor «supramari» a predeterminat creşterea cursului acţiunilor, mediu ponderat după numărul tranzacţiilor bursiere, de la 61%, în anul 2006, pînă la 90% din valoarea nominală, în 2007. (tab.1).

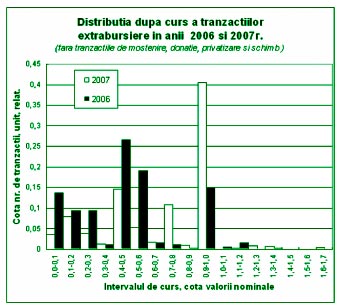

Diagrama nr.2 arată distribuţia în funcţie de curs a numărului de tranzacţii în anii 2006 şi 2007 în terenul extrabursier al pieţei VMC. Aplicînd acelaşi procedeu de divizare a diapazonului de curs, găsim că în anul trecut în intervalul de cursuri «mici» (0-40% din valoarea nominală) au fost efectuate 17, în intervalul de cursuri «medii» (40-80% din valoarea nominală) – 32, în intervalul celor «mari» - 42%, iar intervalul cursurilor «supramari» - 9% din totalul operaţiunilor extrabursiere.

Comparînd datele cu analogii din 2006, constatăm că în statisticile extrabursiere ale anului 2007 s-a redus ponderea tranzacţiilor care revin intervalelor de cursuri «mici» şi «medii» (o diminuare de la 34 pînă la 17 şi de la 49 pînă la 32% din totalul operaţiunilor extrabursiere, respectiv), şi activităţile participanţilor la segmentul extrabursier s-au mutat în intervalele cursurilor «mari» şi «supramari» (o creştere de la 17 pînă la 42 şi de la 2 pînă la 9% din totalul operaţiunilor extrabursiere, respectiv). De menţionat că, cota intervalului cursurilor «mari» în statisticile extrabursiere ale anului 2005 se ridica la 67%. Pentru acest motiv, în pofida creşterii apreciabile, în 2007, a cursului extrabursier al acţiunilor mediu ponderat după numărul de tranzacţii (de la 46 pînă la 73% din valoarea nominală), acesta nu a putut trece de nivelul din 2005.

Comparînd diagramele nr.1 şi nr.2, putem remarca tendinţele şi particularităţile generale ale evoluţiei situaţiei preţurilor în segmentul bursier şi cel extrabursier în anul 2007. O particularitate comună a acestora este diminuarea în statisticile comerciale a actualităţii tranzacţiilor ce revin intervalului cursurilor «mici», precum şi deplasarea activităţilor participanţilor la piaţă către intervalele cursurilor «mari» şi «supramari». Dar în timp ce pentru segmentul bursier interesele investitorilor încep să se concentreze în intervalul cursurilor «supramari», pentru segmentul extrabursier ele se localizează deocamdată în intervalul cursurilor «mari».

Evoluţia cursurilor pe termen lung

Particularitatea situaţiei de curs în segmentul bursier şi cel extrabursier ale pieţei VMC sînt determinate de distribuţia aporturilor intervalelor de curs separate la statisticile comerciale. Aceste aporturi reflectă priorităţile participanţilor la piaţă, care, la rîndul lor, sînt legate de posibilităţile lor economice şi financiare, de factorii mediului de investiţii şi de conjunctura pieţei. Aceşti factori nu dovedesc o stabilitate ridicată.

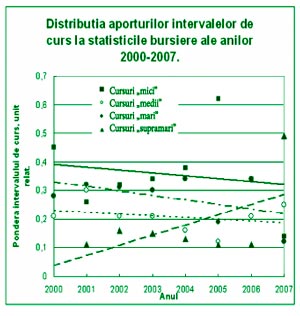

Distribuţia aporturilor intervalelor de curs separate la statisticile bursiere ale anilor 2000-2007 sînt reflectate în des. 2.

Din des.2 vedem că:

- Pe parcursul a şapte ani (2000-2006) din ultimii opt, principalele intervale de curs pentru participanţii la licitaţiile bursiere rămîneau a fi intervalele cursurilor «mici» şi «mari». La limită, aporturile lor se ridicau la 62% din totalul tranzacţiilor pentru cursurile «mici» (2005 ) şi 34% - pentru cele «mari» (2006). În 2007 situaţia s-a schimbat principial. Pe primul loc în sistemul priorităţilor participanţilor la licitaţiile bursiere au ieşit tranzacţiile din intervalul cursurilor «supramari» (49%).

- În urma metamorfozei menţionate, s-au schimbat tendinţele pe termen lung în evoluţia situaţiei preţurilor în terenul bursier. În particular, în ciclul analizat de 8 ani, intervalele cursurilor «mici» şi «mari» au început să prezinte în dinamica lor trenduri liniare negative. La intervalul cursurilor «supramari» trendul pozitiv s-a accentuat vizibil. Şi doar dinamica actualităţii intervalului cursurilor «medii» în plan de termen lung rămîne cu o evoluţie anostă.

- Bilanţul interacţiunii trendurilor respective este trendul liniar pozitiv pe termen lung la cursul bursier mediu ponderat după numărul de tranzacţii (des.1). Desigur, nu toate sînt tocmai bune, dacă luăm în calcul «prăbuşirile» vizibile în dinamica cursului bursier în anii 2004-2006. Şi aceasta ascunde riscuri investiţionale serioase, deşi pe un termen relativ scurt. Dar în perspectiva de termen lung tendinţele rămîn pozitive.

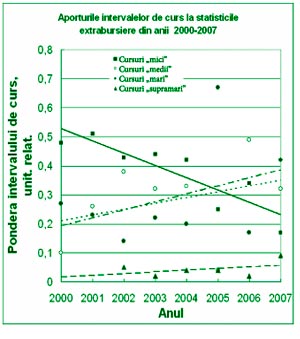

- Distribuţia aporturilor intervalelor de curs separate pe terenul extrabursier în anii 2000-2007 se prezintă pe des.3.

Din des.3 rezultă:

- În segmentul extrabursier al pieţei, spre deosebire de cel bursier, intervalul cursurilor «mici» a pierdut rolul dominant în statisticile comerciale încă în anul 2005, cînd poziţiile prioritare le-au ocupat intervalele cursurilor «medii» şi «mari». Ponderea intervalelor cursurilor «supramari» rămîne în continuare puţin semnificativă.

- La bursă şi în terenul extrabursier, în perspectiva de termen scurt, riscurile investiţionale sînt mari. Astfel, cota intervalului cursurilor «mari» în 2005 se ridică la 67% din totalul tranzacţiilor, pe cînd în 2006 este de numai 17%. Este adevărat că peste un an cota intervalului respectiv se ridică iarăşi la 42%.

- În dinamica pe termen lung a dezvoltării situaţiei preţurilor (în secţiunea ultimilor 8 ani) tabloul este foarte optimist. Este prezent un trend liniar negativ sigur la intervalul cursurilor «mici», iar în cazul cursurilor «medii» şi «mari» au loc trenduri liniare pozitive care, practic, coincid.

- Rezultatul sumării trendurilor evidenţiate este pe deplin evident – creşterea pe termen lung a cursului extrabursier mediu ponderat după numărul de operaţiuni (v. des.1). Prin urmare, în acest segment dinamica pe termen lung a situaţiei preţurilor trebuie să le suscite un anumit entuziasm investitorilor.

Analiza prezentată a statisticilor licitaţiilor bursiere şi extrabursiere în anul 2007 şi pe parcursul ultimilor 8 ani arată următoarele:

- în 2007, valorile de curs ale acţiunilor cele mai caracteristice în tranzacţiile bursiere erau aproape de 90%, iar în operaţiunile extrabursiere - de 73% din valoarea lor nominală;

- în evoluţia cursurilor medii ponderate bursier şi extrabursier ale acţiunilor în ultimii 8 ani s-au constituit trenduri pozitive, care alimentează optimismul investitorilor;

- stabilitatea tendinţelor pe termen lung în dinamica cursurilor este deocamdată nu prea mare, ceea ce frînează dezvoltarea pieţei VMC.

P.S. Autorul exprimă recunoştinţă colegului, doctorului în ştiinţe fizico-matematice, I.Mocan, pentru informaţii statistice importante.

Adauga-ţi comentariu