Profit №_12_2023, decembrie 2023

№_12_2023, decembrie 2023

Ratingul siguranţei băncilor conform rezultatelor anului 2008

2008 nu a fost un an uşor pentru bănci. Euforia de la succesele precedente, începînd cu jumătatea anului, a început să treacă, împreună cu reducerea activelor şi a fluxului de capital venit în ţară. Dar, după cum ne putem convinge din experienţa statelor vecine, putea fi mult mai rău, dacă nu ar fi avut loc consolidarea aparatului politic, de stat, dar şi dacă ar fi lipsit susţinerea presei. În general, băncile, probabil, înţeleg că rămîn datoare societăţii şi că această datorie vor trebui s-o restituie în 2009 – cu bani, iar ulterior şi cu loialitatea lor.

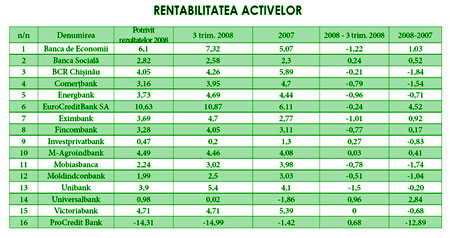

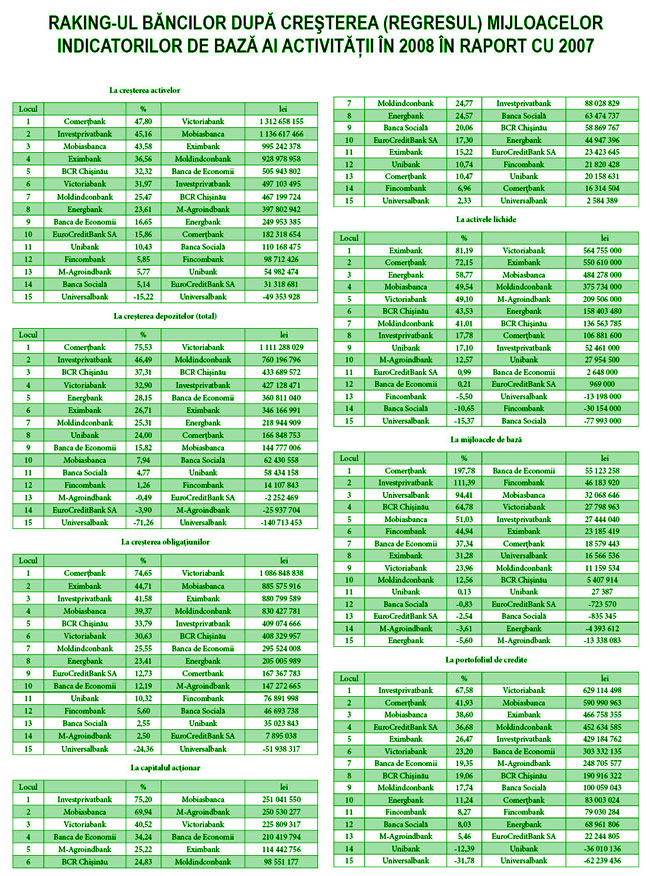

Judecînd după rezultatele activităţii în 2008, băncile arată destul de reuşit. Creştere a fost înregistrată, practic, la toţi indicatorii. Dacă însă vom compara cu dinamica anilor precedenţi, apoi dezvoltarea s-a stopat un pic. În 2007, creşterea activelor a fost de 40%, în 2008 – de 22,7%, dintre care cele lichide au crescut cu 28,6%, comparativ cu 39% în 2007.

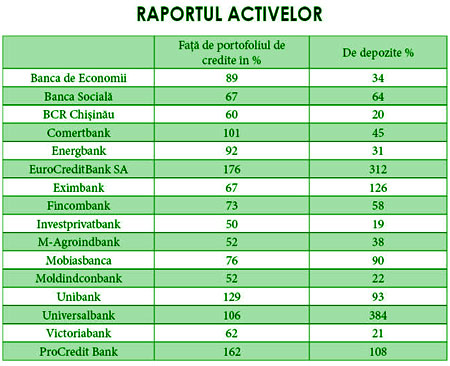

Portofoliul de depozite, discutat pe larg în 2008, a crescut cu 18% (faţă de 34%), în special în contul persoanelor fizice, iar cel de credite – cu 19% (52%). În acest caz, principalii consumatori au fost persoanele juridice. Dinamica de succes a indicatorului a avut de suferit în a doua jumătate a anului, în special, în trimestrul patru, cînd indicatorii au înregistrat minusuri, cu excepţia celor privind capitalul normativ şi capitalul acţionar.

Cel mai greu lucru în acest rating s-a dovedit a fi alegerea punctului de calcul. Majoritatea cititorilor, care au întrebat de el, s-au interesat întîi de toate de dinamica ultimelor trei luni. Băncile însă preferă să acorde statistica pentru un an. A fost interesant de monitorizat modul în care era dată publicităţii statistica. Băncile, indicatorii cărora erau buni, îi publicau şi îi plasau pe site-urile lor cu jumătate de lună înaintea celor la care indicatorii lăsau de dorit. O parte din cei din urmă au admis chiar încălcarea cerinţelor BNM, plasînd rapoartele pe site cu întîrziere.

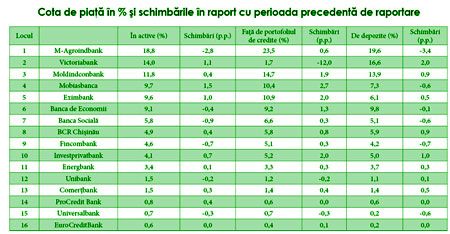

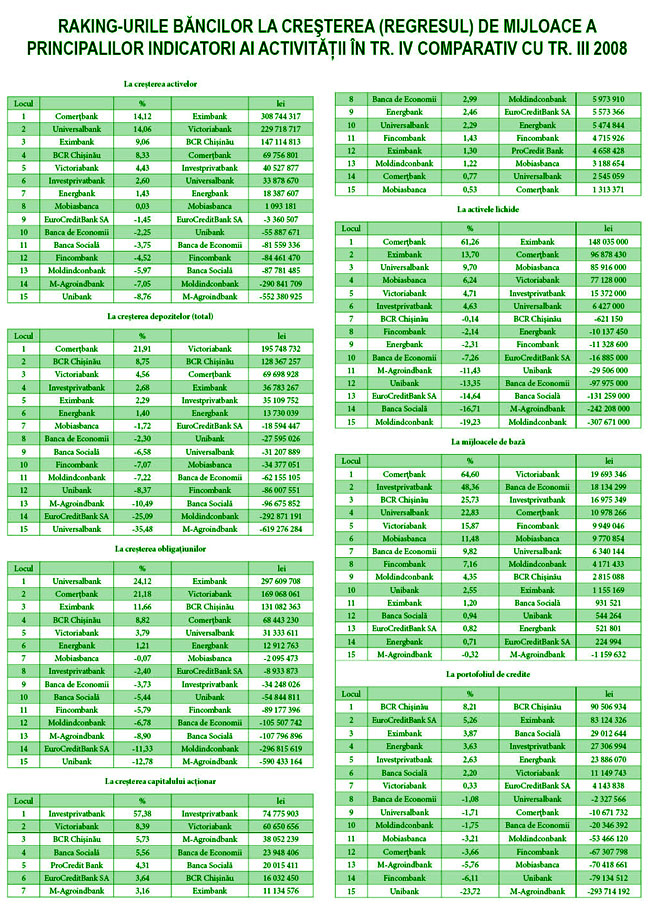

Tabloul creşterii indicatorilor pentru trimestrul patru confirmă presupunerile din precedenta analiză, în care se vorbea despre punctele vulnerabile ale marilor bănci. Anume acestora, în calitatea lor de jucători de bază, le-a revenit povara refluxului capitalului atras. Printre ele figurează: Moldova-Agroindbank (portofoliul de depozite al căreia s-a diminuat cu 10,5%), Moldindconbank (-7,2%), Banca Socială (-6,6%), Banca de Economii (-2,3%) şi Mobiasbancă (-1,7%). Se creează impresia că noua echipă de manageri ai Mobiasbancă a devenit în trimestrul patru excesiv de atentă, frînînd dezvoltarea, care continua de la apariţia acţionarului francez al băncii. Ca o confirmare a celor spuse poate servi activitatea concurentului său de bază – Eximbank, care, făcîndu-şi loc cu coatele, a ajuns în primii cinci cei mai puternici actori pe piaţă.

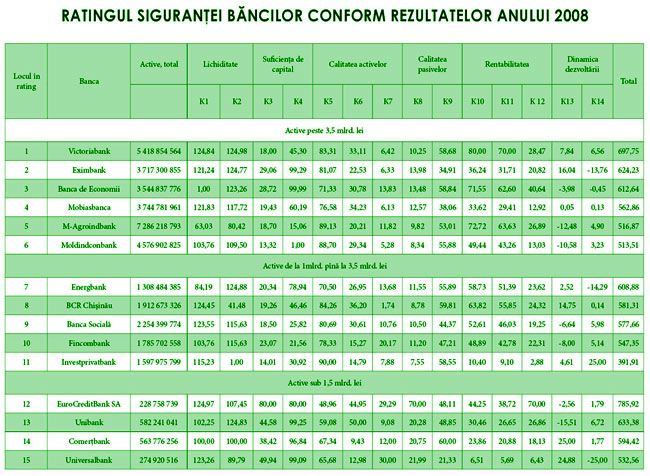

Eximbank a ştiut să-şi crească, în decurs de trei luni, nu doar depozitele cu 2,29%, dar şi portofoliul de credite – cu 3,9%. În rezultatul măsurilor active, banca a reuşit să obţină de la celelalte 15 bănci suplimentar 1% din piaţa accizelor şi cîte 0,5% la depozite şi credite. În opinia observatorilor, succesul său se datorează nu atît reînnoirii şi dezvoltării reţelei, ceea ce este vizibil, cît dobînzilor atrăgătoare şi relaţiilor de management bine puse la punct în cercurile de stat şi comerciale. Dacă susţinerea de marketing în raport cu persoanele fizice ar fi fost niţel mai activă, succesul ar fi fost şi mai vizibil. În rating, banca s-a situat pe onorabilul loc doi, ceea ce nu este deloc rău.

Apropo, la capitolul marketing au făcut greşeli majoritatea băncilor mari şi mici. În loc ca, în condiţiile unei situaţii instabile, să-şi promoveze avantajele, băncile „şi-au strîns coada între picioare” şi au început să-şi reducă bugetele pentru publicitate. Despre faptul că această politică a fost greşită, au recunoscut deja partenerii lor străini, care primii s-au confruntat cu criza.

Banca de Economii, începînd anul cu un start bun, repede a pierdut din elan, trecînd la „mers sportiv”. Posibil, colaboratorii săi au fost afectaţi psihologic de situaţia incertă legată de o posibilă privatizare. Refuzul ulterior al Guvernului de a vinde banca este pe deplin justificat – aceasta nu poate fi vîndută în condiţiile unei serioase diminuări a cererii pentru acţiunile instituţiilor financiare. Banca de Economii a pierdut, după rezultatele anuale, 0,5% din piaţă.

În 2008 s-au activizat vizibil băncile din eşalonul doi - BCR Chişinău, Investprivatbank şi Comerţbank. Ele ies treptat din culoarul îngust unde ani în şir s-au simţit destul de confortabil şi, principalul, în siguranţă. Dar acum, aceste bănci, din cîte se vede, conştientizează că, fără extinderea spectrului de servicii, clienţi şi reprezentanţe, nu poţi să te descurci. BCR Chişinău pune accentul pe lucrul cu clienţii orientaţi spre UE. În context face să amintim că exportul în Europa a crescut timp de un an, după datele preliminare, cu aproape 40%.

Investprivatbank a implementat cardurile cu cip, mizînd pe faptul că aceasta va atrage clienţi suplimentari, şi a început să desfăşoare mult mai flexibil operaţiunile de schimb. Din punctul de vedere al concurenţilor, miza pe cip nu va da un cîştig rapid şi vizibil în lupta pentru piaţă. „Cel mai probabil este că populaţia autohtonă va trece la alte tipuri de plăţi electronice, inclusiv mobile, decît va vedea şi va simţi diferenţa între cardurile magnetice şi cu cip. Altceva este ce va putea să propună nou banca în baza acestor carduri”, a spus unul dintre clienţii băncii.

Noilor manageri ai Moldindconbank şi Comerţbank nu le-a mers. Ei sînt nevoiţi să facă primii paşi şi să-şi demonstreze capacităţile în timpuri grele. E drept, managerul Comerţbank, pur şi simplu, nu reuşeşte să reacţioneze la ce se întîmplă în jur, deoarece tot finalul de an a fost ocupat cu trecerea în noul oficiu al băncii. Indiferent de aceasta, succesele băncii sînt evidente – activele au crescut cu aproape 50%, portofoliul de depozite – cu 75%, activele lichide – cu 81% (!). În mare parte, aceste succese au devenit posibile graţie susţinerii acţionarilor, care au majorat capitalul cu 75,2%. Anume din cauza indicatorilor exagerat de avansaţi banca nu numai că nu a avansat în rating, dar, după cum este evident, a coborît pînă pe penultima poziţie, deoarece este evident că un atare nivel va fi greu de menţinut ulterior. De menţionat că ratingul are la bază raportul indicatorilor faţă de o instituţie ideală pentru piaţa moldovenească.

Liderul ratingului – Victoriabank – continuă să uimească. Ea nu numai că nu reduce din turaţii, dar, chiar şi în timpuri grele, accelerează vizibil. În trimestrul patru, banca şi-a sporit activele, depozitele şi capitalul lichid cu 4%. Nu este exclus că şi în acest caz s-a resimţit ajutorul acţionarilor (+8%), dar, evaluîndu-i activitatea pentru un an, se poate de concluzionat că nu aceasta este principalul. Îmbunătăţirea indicatorilor de bază cu o treime timp de un an (creşterea depozitelor şi activelor cu 32%) e posibilă doar în condiţiile unei bune activităţi a întregului colectiv al băncii. În rezultat, Victoriabank a reuşit să cîştige timp de un an suplimentar încă 1% din piaţă, profitul său majorîndu-se cu 25,4% pînă la 225,7 mil. lei.

Premise

Evidenta reducere a activităţii de creditare şi a fluxurilor de bani, atît de peste hotare, cît şi de la agenţii economici, continuarea refluxului de bani din depozite, mai devreme sau mai tîrziu va introduce corective în activitatea băncilor şi nu în direcţia pozitivă. Oare pentru cît timp au băncile rezerve de bani şi nu numai pentru a menţine o situaţie stabilă? Vom asista şi la momente în sectorul bancar cînd va trebui să constatăm că „cine a fost nimic, acela va deveni totul”?

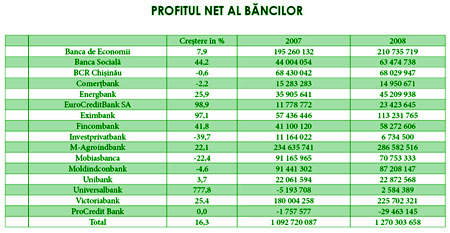

Multe în această luptă vor depinde de loialitatea acţionarilor. Creşterea veniturilor în 2008 cu 16% este, desigur, un lucru bun, dar dacă acţionarii se vor zgîrci şi vor decide să retragă banii din circuitul băncilor, plătind procente pentru acţiuni, acestora le va fi greu. Probabil, 1,27 mlrd. lei profit pentru instituţiile financiare străine nu sînt bani mulţi, dar pentru cele locale – suficienţi.

Reducerea nivelului rezervelor obligatorii va ajuta la redresarea situaţiei. Ce-i drept, dacă luăm în calcul faptul că aceşti bani acum se calculează în rezerve valutare, pentru a nu înrăutăţi iluzia bunăstării, BNM va reduce marja timp îndelungat şi în mici porţii. În general, perspectivele băncilor nu sînt atît de pesimiste, după cum încearcă să le prezinte oponenţii politici şi economici. Dacă cu componenţa oponenţilor politici totul este clar, apoi despre oponenţii economici, probabil, majoritatea nu prea ştiu nimic. De exemplu, zvonurile despre problemele în sistem pot fi vehiculate de colaboratorii companiilor de asigurări, care se ocupă activ de asigurarea vieţii şi de diferite programe de pensionare. Pentru ei, cîştigul este evident – ei, ca şi băncile, promit dobînzi pentru mijloacele atrase.

Din categoria „oponenţilor economici” fac parte şi acei care sînt extrem de nemulţumiţi de majorarea dobînzilor la credite. Dar aici băncile singure sînt vinovate. În primul rînd, ele fac acest lucru nu tocmai tacticos – pînă la încheierea termenului de acţiune a contractelor, avertizînd cu două-trei zile înainte la telefon. Pentru companiile serioase, care-şi construiesc businessul luînd în calcul contractele de lungă durată, o atare abordare este de neconceput. Sub presiunea corpului de deputaţi, BNM insistă că actualele dobînzi la credite sînt ilogic de mari. A oferi credite cu o dobîndă de 28% pe fundalul unei inflaţii de 7,3% – aşa ceva nu există nici într-o ţară. Dar cei de la BNM, la fel ca şi băncile, înţeleg că stabilitatea în sistemul bancar este asigurată parţial de dobînzile la depozite înalte. Deocamdată, populaţia este interesată să-şi ţină banii pe conturi şi, cu o anumită doză de risc, îşi aduce economiile pentru a le ţinea în bănci, dar nu acasă.

Ratingul băncilor, pe care îl prezintă revista economico-financiară „Profit”, exprimă opinia redacţiei asupra capacităţii managementului băncii de a atrage eficient resurse şi a le plasa sigur, respectînd o lichiditate ridicată (dar nu excesivă) şi obţinînd, totodată, o rentabilitate maxim posibilă, dar onorîndu-şi onest, în acelaşi timp, toate angajamentele faţă de clienţi.

Ratingul băncilor nu este o recomandare pentru iniţierea sau suspendarea colaborării cu o bancă anumită, şi nici o opinie asupra preţului de piaţă al acţiunilor lor. Prezentul rating se bazează pe rapoartele oficiale ale băncilor comerciale.

Adauga-ţi comentariu